資料來源:中國銀行業協會研究部 制圖:張芳曼

曾經萬人爭搶、旱澇保收、只進不出的好去處,而今人才流失卻成了一個問題

銀行為啥留不住人了?(熱點聚焦·傳統銀行還好嗎?(中))

“金飯碗”含金量下降

近年來銀行凈利潤增長持續下滑,影響到員工的薪資,一些高管收入甚至降了30%—40%。有的互聯網金融公司能提供更高的工資待遇及豐厚的股權期權激勵,對銀行從業者誘惑很大

3年前,碩士畢業的趙曉成為上海某外資銀行的管理培訓生,“這是一份讓人羨慕的好工作。”剛上班時,趙曉很得意。

工作第一年,作為管培生,趙曉被指派到不同部門去輪崗,每次輪崗都是幾個月,一年里就有五六次輪崗。從客戶關係部到市場部再到服務部,趙曉說:“看似去了很多部門,學習機會多,但總做一些流程化的工作,除了寫報告,就是整理數據,能力得不到提升,感覺時間都浪費了。”

“不僅工作沒挑戰,熬夜加班還很多,到手的收入卻不理想,付出與收獲不成正比。”趙曉告訴記者,“在上海這種大都市,萬元左右的工資扣除房租就剩不下多少了。”

升職空間呢?看看身邊工作年限稍久的人,“3年做經理、5到8年做高級經理就是非常幸運了。”趙曉認為,“與其在這里熬年頭,不如趁早出去闖一闖。”

從銀行辭職的趙曉跳到一家互聯網公司。一年來,她世界各地跑,開拓視野、增長見識,還趕上了公司重大業務調整。由于能力出色,工作6個多月,趙曉就升為經理,自己帶隊做項目,不僅收入翻番,發展前景也看好。

曾經,銀行業是一個“只進不出”的好去處,收入高、福利好、夠體面、“旱澇保收”,甚至有過“萬人爭考一個崗位”的招聘比例。但眼下,“金飯碗”已不如當初那麼耀眼,尤其是伴隨互聯網金融的迅速發展,一些銀行員工感嘆:“外面的世界似乎更精彩。”

盡管銀行業仍是整個市場的佼佼者,但這幾年銀行業凈利潤增長一直在下滑。去年,包括四大銀行在內的多家銀行利潤增速下降十分明顯,曾經動輒30%以上增長的股份制銀行,利潤增幅大多跌至10%以內。銀監會公布的數據顯示,截至今年三季度末,商業銀行當年累計實現凈利潤13290億元,同比僅增長2.83%。

盈利能力下滑自然影響到員工的收入水平。張濤是河北某銀行支行行長,他深切感受到這一年來所在支行走的人比往年更多了,“銀行工作不好幹,不僅是普通員工收入減少,高管收入也明顯下降。”

張濤告訴記者,一些高管收入甚至比前些年少了30%—40%。在“離職潮”中,有的被券商、基金公司高薪挖走,有的去一些經營稍好、壓力較小的股份制銀行或城商行擔任更高職位,也有的跳到互聯網金融行業謀求新發展。

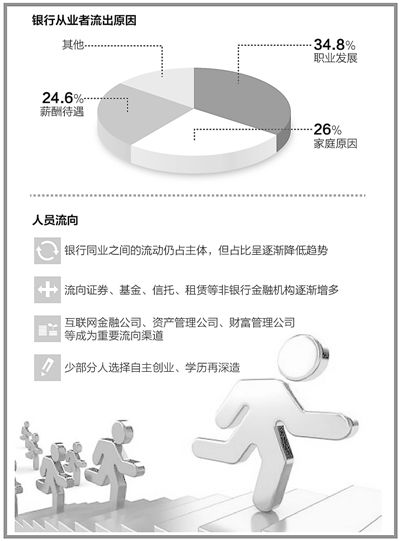

中國銀行業協會研究部對會員單位進行問卷調查,結果顯示,2013—2015年,參與調查的33家銀行業金融機構共流出各類人才約22.6萬人,其中2013年6.98萬人,2014年7.29萬人,2015年8.38萬人,人才流出呈加速態勢。而薪酬待遇是導致銀行員工流失的重要原因之一。宏觀經濟下行,信用環境惡化,造成銀行業不良率上升,業績下滑,進而影響銀行從業人員的腰包。相比之下,互聯網金融公司可以提供更高的薪資待遇及豐厚的股權期權激勵,對銀行從業者產生巨大的誘惑。

中國社科院金融所銀行研究室主任曾剛認為,當前我國推進去產能、去杠桿等改革,銀行作為融資中介,需求自然是下降的。如果說實體企業有升與降的周期性調整,金融業也是周期性很強的行業。目前來看,銀行進一步擴張的空間在收縮,面對實體經濟需求減弱、市場競爭加劇,銀行的利差空間、盈利空間也在減少,某種程度上銀行的規模、人員等都存在一定過剩,銀行員工的主動或被動離職屬于正常的調整。

“雖然離職的人多了,但我們行每年仍招聘不少人,向我詢問銀行招聘信息的人還是挺多。雖然經營不像以前好,但現在銀行這個飯碗對很多年輕人還是有吸引力的。”張濤說。

考核指標多壓力大

“一人在銀行,全家跟著忙”,剛畢業的大學生每年攬存任務動輒幾千萬元。除了完成拉存款的“大指標”,還有涉及理財銷售額、移動端客戶新增數、貴金屬銷量等20多個“小指標”

由于所在銀行給的“拉存款”任務沒完成,某城商行支行客戶經理趙旭剛今年簽合同時只能簽短期,不能簽長期,月工資也被扣掉很多。“都說‘一人在銀行,全家跟著忙’,一年3000萬元的攬存任務,對我這個剛畢業的大學生來說,怎麼可能完成?即使有人完成了,第二年的任務只會更重。”趙旭剛說。

吸收存款、發放貸款、辦理結算是銀行的傳統業務,以往對銀行職員的考核也多來自這3個指標。但近年來,對銀行職員的考核不再局限于上述3個指標。除了一些中間業務指標的考核,多家銀行也積極布局互聯網,由此派生出許多新的考核指標。

“客戶經理不僅要賣理財產品,還要賣黃金等貴金屬,行里天天都會通報排名,不達標就扣錢。”曾供職于貴州某商業銀行支行的周鴻,至今難忘客戶經理的那份辛苦。

周鴻告訴記者,對客戶經理的考核不僅有主要涉及存款內容的“大指標”,還有20多個“小指標”。“小指標”中除了基金、保險、理財銷售額,還有銀行移動端客戶新增戶數、企業網銀凈增戶數、日均1萬以上個人客戶凈增戶數等。此外會有一些加減分項,比如個人貸款違約額、個人貸款不良額及私人銀行達標客戶凈增數等。

“單純的拉存款已經不夠,還要完成大大小小20多項指標,壓力山大。”周鴻說。

“支行行長的活兒也不好幹了。”朱莉是某大銀行支行副行長,業績壓力弄得她連喘口氣的工夫都沒有,照顧家庭、陪伴孩子的時間越來越少。

據朱莉介紹,該行對支行行長的考核分為收入、利潤、資產質量、發展類指標等多個項目,不同項目得到的分數加權算出應得的績效,但每項佔比多少不是一成不變的。“比如,銀行不良率增高備受關注,銀行自身也加大了對‘不良’的考核。而考核‘不良’不僅是簡單看不良率,而是對不良率、不良貸款額、不良率的增減等都要核算。”朱莉說,作為管理者,企業文化建設、黨建活動等也被納入考核,與績效挂鉤。

“收入、利潤指標主要是對業務量的考核,有時候只能達到1個億,但上級下達的任務卻是2個億,每天都發愁怎麼能完成任務。”朱莉說。

多位銀行從業人員對記者吐槽:一方面,受存貸款息差縮小的影響,銀行賺錢難度加大,但對銀行人員的指標要求並沒有降低多少;另一方面,實體經濟下行壓力較大,有些企業發展遇到困難,拖欠貸款事件頻發,使得銀行不良貸款率增長較快,“催收”甚至成為一些銀行信貸員的主業。

“銀行員工反映考核指標多、達不到標,是銀行業‘產能過剩’的側面反映。”曾剛認為,銀行原本賺錢的渠道現在很難賺到錢了,市場“蛋糕”變小、利潤越來越薄。在傳統經營性收入不達標、無法滿足增長需要的情況下,銀行加大了對中間業務收入等考核,一些員工難以達到銀行考核目標要求,只好另謀職業出路。

營業網點面臨“瘦身”

多家銀行考慮減少櫃臺坐席,讓員工從櫃臺窗口後面走出來,近距離服務客戶。互聯網應用越來越普遍,一些銀行的電子銀行替代率最高達到99%,網點輕型化可能成為趨勢

“如今,很多業務都能在網上銀行或手機銀行辦理,不需要客戶再跑到銀行網點取號排隊,考慮到成本問題,我們行就計劃在本市每個網點櫃臺坐席最多不超過3個。”某商業銀行支行行長鄒超說,櫃臺坐席少了,也不再需要那麼多櫃員,今後更多是類似大堂經理的人員去協助客戶在自助機具上辦業務。

曾剛說,隨著互聯網應用越來越普遍,一些銀行的電子銀行替代率最高能達到99%以上,即100筆業務中有99筆在網上完成,很多業務更是加速遷移到移動端辦理,這就導致銀行對物理網點的需求明顯減少。而以往物理網點的場地、人員配備等是銀行最主要的成本支出點,若未來銀行業務都在網上發生,現有很多網點及其提供的功能可能就是多余的。“在此趨勢下,銀行物理網點的數量和功能將發生變化,無論是物理網點數量減少,還是即便數量不減但功能有所調整,都會使銀行對人員數量的需求下降。”

某大銀行渠道管理部負責人介紹,該行一直致力于網點的輕型化建設,即在銀行物理網點上的投入包括場地、設備以及人員越來越“輕”,但這並不意味著網點數量會有大的調整,而是每個網點要實現“瘦身”。

舉例來說,以往一名櫃員包括其所需辦公設備、場地等大概需佔7—9平方米,而通過網點的智能化改造,一些功能通過智能設備就可完成,不再需要開設太多的櫃臺窗口,每臺機器設備只需要2平方米左右,能極大減少網點所需面積。該負責人認為,這樣一來,在保證對客戶服務不間斷、影響小的前提下,銀行網點的成本壓力也能大大降低。原本在櫃臺窗口後面的那些銀行員工就能走出來,更加近距離地服務客戶,也增進了銀行與客戶之間的互動。

曾剛認為,傳統銀行積極布局互聯網,是適應互聯網應用發展大勢、為客戶提供更優質服務的需要,不應將其理解為是受到互聯網金融的衝擊。雖然電子銀行替代率不斷提升,但銀行還在,只不過是銀行的形態在變化,業務模式、管理方式等在優化。無論從短期還是中長期看,銀行在金融業的地位都是難以替代的。很多人離職並不等于傳統銀行就失去競爭優勢,銀行的吸引力還在,只是金融人才的“飯碗”選擇更多了。

[責任編輯:李帥]