如果意大利政府和歐盟在銀行監管新規上互不相讓,意大利銀行係統的巨額壞賬可能會成為全球金融市場的下一個風暴口

英國脫歐公投之後,全球金融市場激烈動蕩,市場分析人士都在猜測誰會是下一只黑天鵝。近日,世界三大評級公司之一的惠譽公司發布報告認為“英國脫歐公投對意大利銀行係統衝擊尤其劇烈,因為它是整個歐洲最薄弱的環節之一。對于部分大中型意大利銀行,資產質量壓力是造成其展望下調為負面的主要因素。”筆者認為,如果意大利政府和歐盟在銀行監管新規上互不相讓,意大利銀行係統的巨額壞賬可能會成為全球金融市場的下一個風暴口。

近年來意大利銀行資產質量急劇惡化

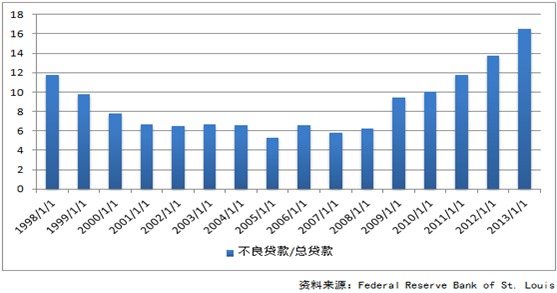

意大利銀行係統之所以被稱為歐洲最薄弱的環節,是因為其高達17%的不良貸款率。這一壞賬率接近目前美國銀行不良率的10倍,也大幅高于2009年美國銀行業大規模破產時的壞賬水平(5%)。目前,意大利壞賬總規模3600億歐元,佔歐元區上市銀行壞賬總額的50%,接近意大利GDP的20%。

蘇寧金融研究院此前關注的意大利銀行業壞賬問題的研究表明,自2008年金融危機以來,意大利銀行不良貸款率一直呈上升狀態(參見下圖),其中蒙特卡洛銀行和西雅那銀行等大中型銀行不良率超過了20%,高于2004年國際社會普遍批評中國銀行業股改之初“技術上已破產”的壞賬率。特別是意大利第三大銀行西雅那銀行近年來一直處于危機之中,在2014年10月歐洲銀行業健康狀況評估中,西雅那銀行成為整個歐元區狀況最差的銀行。由此可見,意大利銀行業資產質量之差。

如何快速衝銷壞賬成意大利當務之急

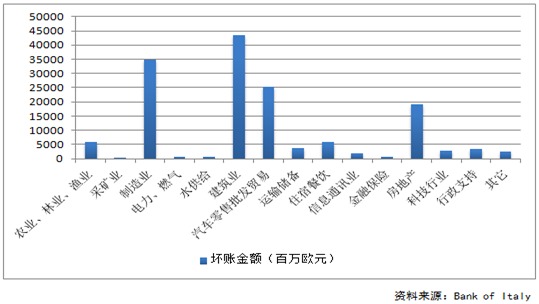

歐元區經濟持續低迷導致意大利企業盈利能力急劇下降,越來越多的企業杠桿率高企,償債能力堪憂。目前意大利企業部門杠桿率高達140%,在歐元區僅次于希臘的170%。在3600億歐元的銀行壞賬中,超過70%來自于非金融企業部門。從不良資產的行業分布看,意大利央行2015年末的數據表明,銀行壞賬主要分布在建築業、房地產業、制造業、汽車零售批發貿易業(參見下圖),這些行業的蕭條均與實體經濟低迷有著密切關係。與此同時,歐洲央行近年來實行的低利率甚至負利率政策,對于以傳統貸款業務為主導的意大利銀行來說無疑是雪上加霜。

意大利銀行業經營效率低下、盈利能力較弱也是壞賬率高企的原因之一。近年來,意大利銀行業人員臃腫和分支機構過多問題十分突出,這使得其經營效率低下,盈利能力在歐洲銀行中一直處于最低水平。

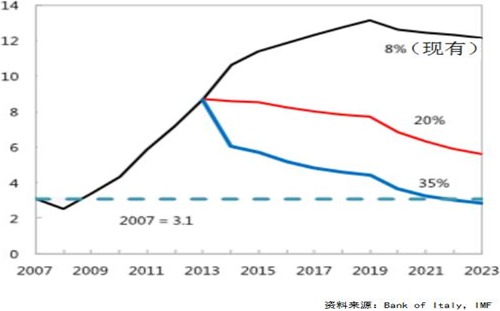

盈利能力低迷使得意大利銀行壞賬衝銷意願不強、衝銷速度極為緩慢。一般而言,銀行快速衝銷不良貸款是降低壞賬比例的一個重要渠道。舉例來說,2009年美國銀行壞賬率達到5%,但是迅速的壞賬衝銷使得美國只用了3年的時間就降到4%以下。然而,意大利銀行係統在2009年金融危機後,由于漫長的司法程序,其壞賬平均衝銷時間高達6年,而在此之前只需4年以內。而按照當前銀行壞賬衝銷速度測算,意大利銀行不良貸款比例還將持續增長,並于2019年達到頂峰(參見下圖)。因此,如何快速衝銷已經積累的壞賬,將直接影響意大利銀行業的前景。

意大利或以“脫歐”挑戰歐盟銀行業新規

今年上半年,意大利金融監管部門成立了50億歐元的銀行救援基金,用來收購處置銀行壞賬,但這種基金規模根本不足以覆蓋3600億歐元的壞賬規模。因此,借鑒美國處置銀行業危機的做法,意大利政府可能會通過直接向銀行注資來避免危機,但這一做法必將受到歐盟監管者的反對。根據2014年通過的歐盟銀行監管新規,“在使用公共資金救助之前,應先由銀行股東和債權人進行救助”,換句話說,新規要求意大利銀行必須先進入重組程序,政府資金才能介入,但這種情況一旦出現,將加速重組銀行的擠兌風險。

據外媒報道,默克爾和歐盟領導人為了維護來之不易的銀行監管新規,今年以來曾多次否決意大利總理倫齊積極爭取的400億歐元的銀行重組基金,直到今年7月初,為了防止意大利銀行業風險集中爆發,才同意意大利政府建立一個最高額度為1500億元的政府緊急救助基金,該基金為那些資不抵債的銀行提供流動性支持,但這只是短期應急性的救助機制,並不能從根本上解決意大利銀行的壞賬問題。

在這種兩難困境下,有外媒報道稱,意大利部分領導人正在考慮以脫歐相威脅,逼迫歐盟領導人在銀行監管新規上作出讓步。一旦走到這一步,無論結果如何,都將對歐元體係形成致命打擊,因為意大利作為僅次于德法的歐元區核心國家,與英國脫歐有著本質的區別。屆時如何應對,將十分考驗歐盟領導人的政治智慧。

[責任編輯:葛新燕]