[經濟日報·題要]11月份社會融資規模大幅提升,與近期宏觀數據企穩相吻合,顯示實體經濟需求有所恢復,有助于為經濟進一步提供支撐。M2增速回落,也顯示金融去杠桿下貨幣條件有所收緊。在擾動因素增多的情況下,如何保持貨幣信貸平穩增長,對貨幣政策提出了挑戰

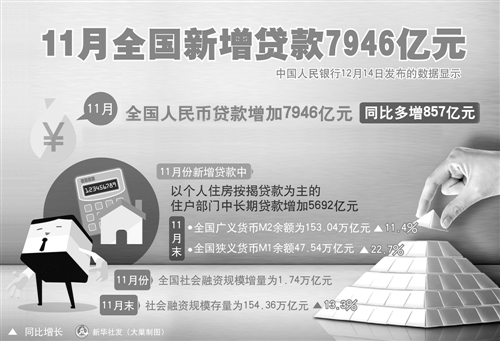

12月14日,中國人民銀行發布11月份貨幣金融數據顯示,社會融資規模大幅提升,其中表外融資提升幅度尤其明顯,信貸規模也較10月份有所回升,居民中長期貸款佔比依然較大,M2(廣義貨幣)增速略有回落,M2與M1(狹義貨幣)的增速差連續5個月收窄。

社融提升幅度較大

央行數據顯示,11月份,社會融資規模增量1.74萬億元,比去年同期多7111億元,環比較10月份增加逾8400億元。11月份社融增長有季節性因素。從歷史上看,11月份社融數據一般較10月份增加較多,過去3年平均多增了4413億元。除季節性因素外,主要是表外融資的表現超出以往。

表外融資中,未貼現票據終結此前連續7個月下降,首次轉為增加,且增量為1173億元。委托貸款和信托貸款新增規模環比大幅提升,增幅分別高達175%和207%。業內專家認為,這與近期經濟企穩回升有關。

招商銀行資產管理部高級分析師劉東亮認為,11月份社融數據相當強勁,這與近期宏觀數據企穩相吻合,顯示實體經濟需求有所恢復。

民生銀行首席研究員溫彬分析,11月份比較突出的是社融存量增長超出市場預期,同比增長13.3%,超越年初13%的目標。近期宏觀經濟企穩回升,工業生產和投資平穩提升,企業融資需求比較旺盛,更多通過表外融資,比如信托和委托貸款等方式獲得融資。銀行受MPA考核和資本金約束影響,對企業部門信貸發放相對比較平穩。

專家表示,社融規模同比快速增長,或將為實體經濟進一步企穩提供支撐。

交通銀行首席經濟學家連平分析說,1月至11月,僅未貼現的銀行承兌匯票因監管趨嚴大幅下降,其他社融項目基本保持高增速,直接融資的增速相對更快。結合近期其他宏觀經濟指標分析,社會融資的加速很可能對未來一段時間制造業的企穩改善形成支撐,這也很大程度上可以對衝隨後房地產開發投資回落所帶來的負面影響。

房貸佔比依然較高

11月份新增貸款環比小幅回升。當月人民幣貸款增加7946億元,其中住戶部門中長期貸款增加5692億元;非金融企業及機關團體貸款增加1656億元,其中,短期貸款增加428億元,中長期貸款增加2018億元。企業中長期貸款環比10月份有所增加,通常被視為房貸的居民中長期貸款佔比仍然較高。

9月末,房地產調控政策出臺,業內人士此前估計調控將對房貸增長構成壓制,但由于時滯效應和銀行有意調整房貸投放節奏等原因,目前效果尚不顯著。

溫彬表示,信貸比上月進一步回升。投向主要是零售部門,因為按揭貸款會有時滯,居民按揭貸款依然保持平穩增長。

中信證券首席經濟學家諸建芳認為,在當前信貸資產荒的背景下,按揭貸款仍是新增規模中的主要部分,原因在于限購前的按揭款項逐步審批,同時,銀行亦有意放緩審批節奏。但可以肯定的是,明年開始,個人按揭貸款的明顯回落會使銀行信貸投放承受更大壓力。

在貨幣供應方面,M2增速較10月份小幅回落,當月M1與M2的“剪刀差”繼續收窄。

溫彬認為,M2增速有所回落,主要有兩個原因,一是去年同期基數較高,二是外佔負增長有較大影響。11月份外匯佔款減少3827億元,導致廣義貨幣增速回落。

劉東亮分析,M2增速回落,拆借市場成交量同比顯著下滑,拆借利率同比則大幅上升,顯示在金融降杠桿措施的推動下,貨幣條件有所收緊,金融加杠桿成本上升,預計可有效控制金融杠桿的進一步擴張。

在有效控制金融杠桿擴張的同時,央行通過多種工具手段加大投放,對衝外匯佔款下降帶來的影響。11月份,央行通過公開市場操作凈投放4500億元,同時通過中期借貸便利凈投放6240億元,增加抵押補充貸款355億元。溫彬認為,由于央行加大操作力度,總體來看,流動性保持平穩。

對貨幣政策提出要求

雖然流動性總體平穩,但臨近年末,擾動因素增多,如何保持貨幣信貸平穩增長,對貨幣政策提出了挑戰。

劉東亮認為,總體來看,金融數據體現出“緊貨幣、寬信用”的思路,但值得注意的是,伴隨持續的資金緊張和債券市場大跌,企業發行債券融資的成本已顯著抬升,票據利率已出現大幅上升,除存貸款外幾乎所有的利率都在上行,這意味著銀行負債端成本在上升,未來資產端投放價格也可能水漲船高。

諸建芳預計,總的來看,下半年信貸規模較上半年有明顯下降,除資產荒問題外,央行的窗口指導起到了很大作用。受到資產價格和匯率的壓力,寬信用的格局明顯有所變化,這種變化也將在未來一段時間內主導信貸的規模走向。

連平認為,未來一段時間,貨幣政策仍處兩難之中。要求政策進一步寬松的原因主要為:適逢季末年末,市場流動性時點性、局部性趨緊的狀況通常會發生。流動性趨緊的預期可能通過銀行表外理財等負債端的收縮向非銀金融機構傳遞。制約政策進一步寬松的因素則主要集中于:人民幣貶值壓力仍存,物價回升勢頭較強,房地產調控效果尚未深度體現等。同時,考慮國際因素,當前國內貨幣政策最佳狀態就是保持穩健、保持市場流動性合理寬裕和一定程度上穩定人民幣匯率。(經濟日報記者 張 忱)

[責任編輯:李帥]