2015-09-22 09:52:00 來源:《經濟日報》

為創投企業拓寬融資渠道,帶動小微、初創型企業發展——

債市創新給力大眾創業

傳統的銀行融資對創投企業的限制過多,而創投機構的核心業務就是對具有發展前景的優質企業進行股權投資。銀行間市場債券產品創新迎合了這一需求,也降低了創投企業的融資成本,值得大力發展

作為支持初創和小微企業的力量之一,創投企業是我國近10年才涌現出的專業為創新型中小微企業提供股權融資的金融機構。但長期以來,創投企業的融資渠道並不暢通。

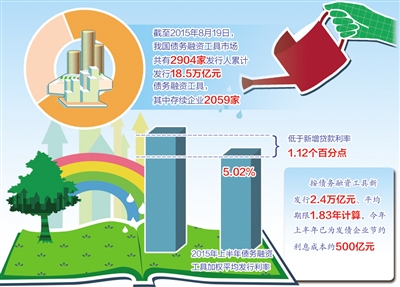

近年來,隨著政策支持加碼、銀行間市場債券產品創新提速,創投企業的融資渠道有所擴寬,通過發行債務融資工具,“以點帶面”進一步為小微、初創型企業提供資金支持,債券市場服務實體經濟的能力和水平進一步提高。

拓寬創投企業融資渠道

“創投企業通過傳統的銀行渠道融資非常困難。”蘇州元禾控股有限公司總裁助理何鯤表示,但創投企業的初始資金也較為有限,如果只依靠自身資本來做,服務范圍就會受限。

作為一家創投企業,元禾控股的業務主要集中在股權投資、債權融資服務和投融資服務三大板塊。

傳統銀行融資對創投企業的限制過多。創投機構的核心業務就是對具有發展前景的優質企業進行股權投資,並通過一定的外部融資,發揮杠桿作用,擴大運營資金規模,提高投資收益。何鯤表示,受“(企業)不得用貸款從事股本權益性(股權)投資”的規定,創投企業從銀行貸款的資金用途受到一定限制。

2013年下半年以來,國家發改委多次發文,支持符合條件的創投機構發行企業債。2014年1月,中國人民銀行會同五部委發布《關于大力推進體制機制創新、扎實做好科技金融服務的意見》明確,支持符合條件的創業投資企業、股權投資企業、產業投資基金發行企業債券。在相關政策的支持下,元禾控股開始嘗試發債融資。

“通過債務融資工具可以融到期限較長的資金,滿足創投企業的資金管理需求。”何鯤表示,創投企業投資周期較長,需要持續的資金保障。一般來說,從開始投資一個剛起步的公司到完全退出,可能需要七八年的時間。因此,創投企業更需要相對長期的資金支持。而發債融資能與創投企業的特點相契合,更好地支持大眾創業、萬眾創新。

效率提升促成本下降

據了解,對于創投企業來說,資金周轉的效率與其運行成本密切相關。融資效率的提高能在一定程度上降低創投企業的成本,進而惠及初創小微企業。

“相比之下,通過銀行間市場發債融資要快得多。”深圳市創新投資集團財務負責人湯明安表示,在銀行間市場發債,採用注冊制,從報材料到獲批僅需要1個月左右時間,效率明顯提升。

作為銀行間市場創投債務融資工具的首單,2014年7月30日,深圳市創新投資集團有限公司發行了2014年度第一期非公開定向債,發行金額5億元,期限5年,票面利率6.80%。湯明安表示,銀行間市場發債效率較高,而且採取定向的方式,資金募集也時間較短,時間成本明顯降低。

目前,銀行間市場發行創投債務融資工具採取注冊制,定向發行的方式與公募發行相比更加簡便,在發行之前發行主體就已經與定向投資人簽署定向投資發行協議。

創投企業的發展對促進和培育我國小微企業、新興產業、高科技行業以及傳統產業的結構升級具有重要作用。創投企業可以發揮資金杠桿作用,為小微企業提供權益性融資渠道,降低了處于初創期、成長期企業到期債務還本付息壓力。

進一步拓寬創新渠道

目前,國內第一批嘗到創投債務融資工具“甜頭”的主要是國內資質較好的創投企業,它們有良好的現金流支持債券還本付息。創投債務融資工具作為新生事物,在推出前期,可以讓資質較優的主體先行先試,在積累經驗、培育投資人的基礎上,有序拓展發行主體范圍。

“近年來,國內創投企業發展迅速,規模化、專業化趨勢明顯。多層次資本市場的發展也為創投企業補充自有資本提供了更多選擇方式。可以肯定,未來能獲得市場認可、發行創投債務融資工具的發行主體會越來越壯大。”一家大型股份制銀行的債券承銷人士表示。

與此同時,在銀行間市場發行創投債務融資工具的企業,也對產品進一步創新發展提出建議。“目前,發債資金只能用于置換貸款、補充營運資金等,與普通產業類企業債務融資工具無明顯差別。”湯明安表示,考慮到創投企業資金需求和運營模式的特殊性,希望進一步拓寬募集資金用途。此外,企業還表示,未來願意嘗試以公募方式發行創投債務融資工具。

據了解,目前銀行間市場已經在研究進一步推進創投債務融資工具相關試點,包括適當放寬發債資金的使用用途等,進一步豐富債券市場品種,通過支持創投企業債務融資,豐富銀行間市場支持實體經濟的方式和途徑,加大債市對大眾創業、萬眾創新的支持力度。(經濟日報 記者 陳果靜)

公益+創客:創新創業讓公益走得更遠2015-09-22 09:47:00

市政協委員與青年創客代表“面談”創新創業2015-09-22 09:03:00

湖南寧遠:加快工業新城建設掀起創新創業高潮2015-09-22 09:02:00

電商創業交流會鼓勵創新創業2015-09-22 08:43:00

天津雙創特區揭牌:打造高效創新創業體係2015-09-22 08:38:00