嘉賓:民生證券 曹又丹

昨日,《2014年地方政府債券自發自還試點辦法》正式公布,標志著地方政府距離自主舉債融資更進一步。業內人士認為,作為“市政債”的探路之作,地方政府自發自還地方債的推出,將有效緩解政府償債壓力,進一步豐富債券市場投資品種,推動國債收益率曲線的完善,預計其發行利率將介于財政部代發的地方債與同級別城投債之間,對城投債有一定替代效應,但對二級市場整體影響有限。

地方政府信用顯性化

利于完善收益率曲線

問:與“自行發債”相比,“自發自還”主要不同之處有哪些?

曹又丹:之前的“自行發債”由財政部代辦還本付息,有中央增信的成分。“自發自還”是在發行限額內自行組織本地區政府債券發行,並且還本付息由地方政府執行,體現為地方政府信用。

段蘇:“自行發債”不需信用評級,在自發自還的方式中,地方政府需進行信用評級。

問:辦法提出“試點地區按照有關規定開展債券信用評級”,應該如何認定自發自還地方債的性質?

曹又丹:原來的代發地方債是隱性的國家信用,現在的自發自還地方債是顯性的地方政府信用,信用資質有所下降,但會好于一般信用債,如城投債。

蔡年華:地方政府債無論是“自發自還”還是市政債,都無法改變其政策性屬性,由地方政府信用擔保。目前對試點地區規定開展債券信用評級主要是為了區分不同地區的信用狀況,也為後期市政債逐步從省級、計劃單列市等行政級別高的地方政府向市、縣等行政級別低的地方政府推進做準備。

問:2014年政府債券期限為5年、7年和10年,發行期限拉長,這對地方債乃至整個利率債市場會產生哪些影響?

曹又丹:地方政府投資的項目本身期限就較長,債務的長期化一是可以與資產的期限匹配,二是可以緩解短期內的償債壓力,也避免由于短期現金流問題導致的信用風險。

蔡年華:地方政府債的不斷擴容對利率債市場將產生較大的影響,首先豐富了債券的投資品種,投資者可以投資比國債更具價值的品種;其次地方政府債發行規模的擴大,必將影響債券的供需結構,對市場收益率走勢產生影響;再次,地方政府債主要參考國債收益率曲線進行定價,有利于發揮國債的基準作用,完善國債收益率曲線。

段蘇:由于在試點階段,地方債的流動性不會太好,長期限的需求可能會更弱,因此地方債收益率曲線的陡峭程度可能會大于國債。

定價將更加市場化

二級市場影響有限

問:如何看待自發自還地方債的定價?會否再現“自行發債”時中標利率偏低的現象?

曹又丹:之前的地方債基本屬于國家信用,資質較好,還有一些非市場因素,並且當時債券市場行情較好,容易發到較低利率,但本次“自發自還”的地方債實際上是地方政府信用,不能排除違約情況,對于風險還需要一定溢價,結合後期債市擴容的供給壓力以及目前的市場情況,當年的情況應該不會再現。預計發行利率將介于財政部代發的地方債與同級別城投債之間。

蔡年華:本次辦法從制度上規范了地方政府發債的定價機制,有利于約束地方政府和承銷團的行為,中標利率大幅走低的概率減少。但要杜絕這一現象,還需要發行制度的逐步完善。

段蘇:此前,地方債的定價較為混亂。由財政部代為發行的地方債,需求往往較差,收益率高出同期限國債約30BP,在流動性較為緊張的時點,甚至有流標的風險。而自行發行的地方債,由于種種原因,收益率與同期限國債的收益率接近,有時甚至會比國債略低。這兩種定價都不太合理。進行信用評級後,投資者對于不同地方政府的信用水平有更深入的認識,地方債的定價將更為合理。

問:此次試點對債券二級市場會產生哪些影響?

蔡年華:由于這一產品是在2011年試點基礎上的小幅改進,在預算法未實質修改的情況下,發行規模有限,同時,該品種對城投債具有一定的替代效應,因此對市場的供給不會形成較大的壓力。二級市場主要受宏觀基本面、資金狀況以及貨幣政策的影響,單個品種的面世,對二級市場影響有限。

段蘇:地方債一般在下半年完成發行,供給的增加有可能會對行情產生抑制作用。

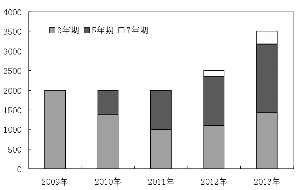

歷年地方債發行規模和期限結構

[責任編輯: 王偉]