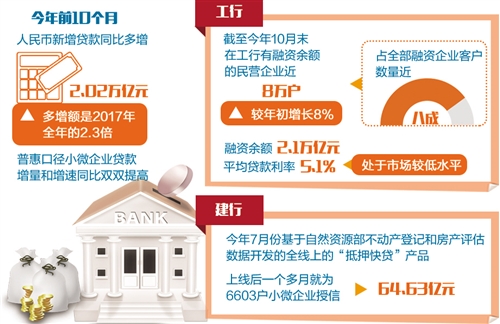

銀行業支持民企出實招 破解“不敢貸不願貸”

民營企業多數是小微企業,服務小微經濟和發展普惠金融是支持民營經濟的重要抓手和途徑。在經濟面臨下行壓力時,這些企業面臨的融資難、融資貴問題更為嚴重。近期,銀行業金融機構紛紛以實際行動助力民營經濟和小微企業發展——

近日,中國建設銀行發布《進一步加大支持民營和小微企業發展的通知》,從強化信貸政策支持等多個方面,提出了加大支持民營和小微企業發展的26條舉措和工作要求。

11月9日以來,中國銀行“20條”、中國工商銀行“10條”、中國農業銀行“22條”……銀行業金融機構紛紛以實際行動助力民營經濟和小微企業發展。

銀行業打出“組合拳”

民營企業多數是小微企業,服務小微經濟和發展普惠金融是支持民營經濟的重要抓手和途徑。建設銀行董事長田國立表示,作為國有大型金融機構,要把更多資源向中小微企業傾斜。

據介紹,建行將打出一套“支持民營經濟發展組合拳”,即堅持優先服務優質民營企業、優先支持重點行業、優先支持民營經濟活躍區域、優先支持供應鏈條企業、優先幫扶臨時困難企業渡過難關的“五個優先”,配套強化授信研究、強化產品創新、強化服務效率、強化金融科技運用的“四個強化”,建立保障資金來源、保障資源配置、保障盡職免責、保障策略幫扶的“四個保障”,給民營企業“輸血”。

股份制銀行也迎頭趕上。11月15日,恆豐銀行與15家民營企業簽署戰略合作協議,其董事長陳穎表示,恆豐銀行將為民營企業提供定制化、個性化的綜合金融解決方案。

山東如意科技集團有限公司董事局主席邱亞夫在接受記者採訪時表示:“作為民企,我們感受到銀行在服務民企時,的確是真心實意,不耍嘴皮子。我們在海外並購時曾得到恆豐銀行的鼎力支持,現在又簽署了戰略合作協議,這讓我們信心倍增、幹勁更足。”

光大銀行副行長孫強表示,目前光大銀行將普惠金融發展提升到了前所未有的戰略高度,將從六個“落實到位”著力:一是專營機構建設落實到位,計劃每家分行至少設立一家專營機構,重點開展單戶授信金額在1000萬元(含)以下的以民營企業為主的小微貸款業務;二是信貸工廠推廣落實到位,年底前由現有的12家擴展為25家;三是產品服務創新落實到位;四是企業減免收費落實到位;五是資源配置保障落實到位,優先考慮小微企業、民營企業貸款凈增投放;六是內部考核激勵落實到位。

破解“不敢貸不願貸”

如何解決民營企業面臨的融資難融資貴問題,中國銀行公司金融部副總經理閻海思認為,中國銀行作為國有大行,對于暫時遇到經營困難,但產品有市場、項目有發展前景、技術有市場競爭力的民營企業,承諾做到不盲目停貸、壓貸、抽貸、斷貸。中行已出臺續貸再融資政策,符合條件的民營企業可通過借新還舊、無還本續貸等方式實現續貸。

閻海思認為,針對商業銀行自身的“不敢貸、不願貸”的問題,銀行要從機制和制度入手予以解決,“對中行來說,就是要持續完善考核機制、提高民營企業授信業務的考核權重;建立民營企業白名單,為普惠金融業務配備專項規模,引導分支機構提升支持民營經濟積極性,切實加大對民營企業的授信投放和授信佔比。同時,要梳理授信服務全流程、厘清各環節責任,健全盡職免責和容錯糾錯機制,解決各級分支機構不敢貸的問題”。

破解中小微企業融資難題還可以借助金融科技的力量。平安銀行行長胡躍飛認為,科技將為金融賦能。據介紹,平安銀行運用區塊鏈技術構建了一個供應鏈應收賬款融資平臺,引入大數據、人工智能推出中小微企業徵信數據信用貸,可以通過金融科技完善企業信用體係,降低風險管理成本,化解中小微企業融資難中遇到的問題。

防范風險各有各招

支持民營企業會不會導致銀行業不良率上升,這是市場較為關心的問題。

“支持民企與銀行業不良貸款沒有必然關係。”泰隆銀行董事長王鈞在接受經濟日報記者採訪時表示:“25年來,我們一直為民營小微企業服務,採取了有針對性的商業模式,即堅持廣義的‘三品三表’(三品:產品、押品、人品;三表:電表、水表、納稅申報表)和‘兩有一無’(有勞動意願、有勞動能力、沒有不良嗜好),只要符合條件,都是我們的客戶。”據介紹,泰隆銀行資產質量常年維持在優秀水平,不良率遠低于浙江省銀行業平均不良率。

國家金融與發展實驗室副主任曾剛認為,支持民企對銀行來說會帶來結構優化,長遠來看有利于銀行業經營發展。

對大行來說,客戶經理難以下沉覆蓋數量眾多的小微企業,服務小微企業的確風險較高。不過,在金融科技的幫助下,大行已經有了新辦法。

建行數據管理部負責人在接受經濟日報記者採訪時表示,傳統大行的信貸支持、風控體係和前中後臺管理,都是圍繞著大型企業設計的,風險緩釋措施主要依賴抵質押物或連帶保證等方式,流程復雜。按照這套流程和要求服務小微企業,效率很低,用人工的方法受理、審批成本很高。破解這一困境的關鍵是全面、準確、快速掌握企業的各類真實數據。

據介紹,通過企業級互聯互通、與外部數據整合共享的數據基礎,建行能夠快速準確了解小微企業狀況,對客戶的識別、篩選、風險控制已由客戶經理逐戶管理改變為“數據盯客”,現在一個客戶經理可以通過自動化係統更高效地處理數百上千的客戶。

在這種模式下,小微企業申請貸款時只需要銀行掌握其準確數據,再利用大數據技術,在線上自動完成客戶篩選、額度測算、定價、貸中、貸後等信貸流程,從根本上改變了小微企業信貸業務模式。同時,銀行也降低了業務處理成本和風險成本,使大批量地向小微企業提供融資服務成為現實。