中國經濟網編者按:2017年4月12日,廣東凱普生物科技股份有限公司(以下稱“凱普生物”)在深交所創業板挂牌上市。凱普生物本次發行數量為2,250萬股,保薦機構為廣發證券。凱普生物上市募集資金總額為人民幣41,377.50萬元,扣除發行費用後,募集資金凈額為37,225.09萬元,分別用于“核酸分子診斷試劑擴產項目”、“研發中心建設項目”、“營銷網絡建設項目”、“分子醫學檢驗所建設項目”和“其他與主營業務相關的營運資金項目”。

凱普生物于2015年7月3日首次發布招股說明書,2017年3月6日首發申請獲通過。2017年3月 30日,凱普生物啟動申購,發行價格為18.39元/股。網下發行數量225萬股,網上發行數量2,025萬股,網上發行最終中簽率為0.0264801782%,25,231股遭棄購。股價走勢來看,凱普生物4月12日上市後連續八個交易日漲停,截至4月21日收盤,報51.59元。

2013年至2016年,凱普生物實現營業收入分別為18,271.78萬元、26,408.26萬元、34,483.39萬元、39,830.39萬元;歸屬于母公司所有者的凈利潤2,916.99萬元、6,345.91萬元、6,521.22萬元、7,609.46萬元。

凱普生物預計2017年第一季度收入為8,576.89萬元,同比增長15.52%;預計第一季度歸屬于母公司的凈利潤1,038.81萬元,同比增長21.27%。

2014年至2016年,凱普生物應收賬款余額分別為9,030.68萬元、12,002.71萬元和14,740.80萬元,佔營業收入的比例分別為34.20%、34.81%和37.01%,佔各期末總資產的比重分別為23.42%、24.31%和25.44%。應收賬款周轉率分別為3.28次、3.11次、2.82次。

2014年至2016年,公司的存貨余額分別2,360.20萬元、2,926.62萬元和3,476.61萬元,佔流動資產的比例分別為10.25%、14.23%、13.97%。存貨周轉率分別為1.88次、1.58次和1.78次。

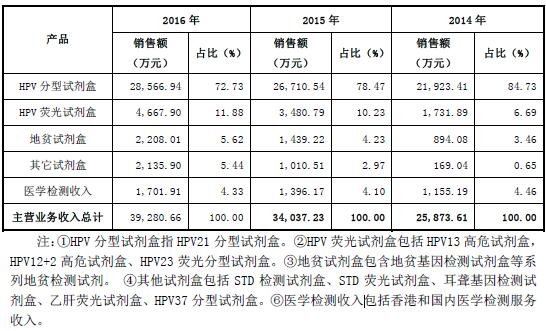

公司HPV相關診斷試劑收入佔比較大,產品結構相對單一。2014年至2016年,HPV分型試劑盒的銷售額分別為21,923.41萬元、26,710.54萬元、28,566.94萬元,佔主營業務收入的比例分別為84.73%、78.47%、72.73%。HPV分型試劑盒銷售價格不斷下滑。報告期內,該產品價格分別為112.10元/人份、109.57元/人份、107.00元/人份。

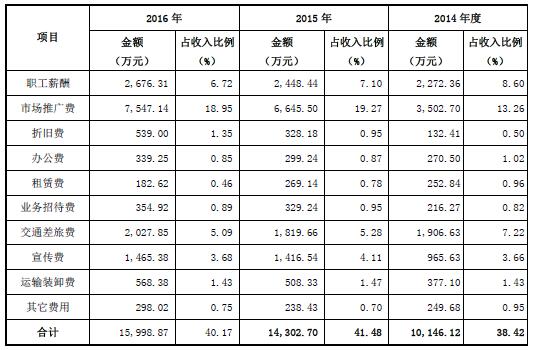

2014年至2016年,凱普生物期間費用分別為15,244.33萬元、22,714.34萬元和25,482.83萬元,佔當期營業收入比例分別為57.73%、65.87%、63.98%。其中,銷售費用分別為10,146.12萬元、14,302.70萬元、15,998.87萬元,佔當期營業收入比例分別為38.42%、41.48%、40.17%。2014年至2015年,同行業可比上市公司銷售費用率分別為28.19%和14.27%。凱普生物銷售費用率遠高于行業平均水平。

凱普生物市場推廣費由2014年度的3,502.70萬元增加至2016年度的7,547.14萬元,復合增長率達46.79%,報告期各年推廣費用分別佔銷售費用的13.26%、19.27%、18.95%。

2013年至2016年,凱普生物主營業務毛利率分別為85.24%、87.23%、88.37%、86.40%。2014年至2015年,同行業上市公司毛利率行業平均數為85.37%和86.08%。

中國經濟網記者就上述問題向公司董事會辦公室發去採訪函,截至發稿時未收到回復。

外商投資企業 四實控人為香港居民

凱普生物為生產性外商投資企業,企業所得稅享受自獲利年度起第一、二年免稅,第三至五年減半徵收的稅收優惠。公司2008年和2009年所得稅稅率為0%,2010、2011和2012 年實際稅率為12.5%,2013、2014 年實際稅率為15%;子公司凱普化學為高新技術企業,所得稅稅率為15%;根據香港《稅務條例》第14條,公司在香港成立的子公司適用的利得稅率為16.5%。

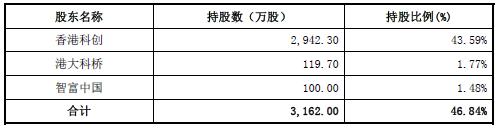

外資股東情況(來源:招股書)

公司實際控制人為管喬中、王建瑜、管秩生和管子慧四人,其中管喬中和王建瑜兩人為夫妻,管秩生為管喬中和王建瑜之子,管子慧為管喬中和王建瑜之女。管喬中、王建瑜、管秩生及管子慧通過香港科創合計控制公司本次發行前總股本的43.59%。

管喬中,男,1949年11月出生,香港永久居民。先後畢業于韓山師范學院和雲南大學,碩士學位;兼任雲南大學常務校董、名譽教授、雲南大學發展研究院客座教授,韓山師范學院韓山研究院院長、韓山師范學院校董會副主席、寧波諾丁漢大學思源講座教授等社會公職;1981年至1983年任汕頭市第十一中學教師;1983年至1986年于雲南大學中文係現代文學專業就讀碩士研究生;1987年至1991年任前導有限公司副總經理;1992年至2000年任香港偉田實業有限公司董事;1992年至今任香港文化傳播事務所有限公司董事;2000年創辦香港科技創業股份有限公司任董事;2003年創辦廣東凱普生物科技股份有限公司任總經理;現任公司董事、總經理。

王建瑜,女,1961年2月出生,香港永久居民。韓山師范學院中文係畢業;澳洲悉尼科技大學工程管理碩士。1981年至1987年任潮州市六中教師;1988年至1991 年任香港高寶公司董事;1992年至2000年任香港偉田實業公司副總經理;2000年至今任香港科技創業股份有限公司董事。2003年加入公司,現任公司董事、運營總經理。

管秩生,男,1984年4月出生,香港永久居民。美國布蘭戴斯大學經濟、心理學學士;香港中文大學比較及公眾史學文學碩士;香港科技大學理學碩士(生物技術)。2006年至2007 年任中國人保資產管理公司權益部研究員。2007年加入公司,現任公司董事、副總經理。

管子慧,女,1990年12月出生,香港永久居民。2014年畢業于福特漢姆大學。2014年至2016年4月就職于博達浩華國際財經傳訊集團;2016年10月至今擔任凱普生物香港職員。

分子診斷產品供應商創業板上市

凱普生物是國內領先的核酸分子診斷產品提供商,專注于分子診斷試劑、分子診斷配套儀器等體外診斷相關產品的研發、生產和銷售,並提供相關服務。經過十余年的發展,公司基于擁有自主知識產權的導流雜交技術平臺和應用國際通用的熒光PCR 檢測技術平臺,研發了覆蓋傳染病檢測和遺傳病檢測兩大領域的係列產品,廣泛應用于臨床檢測、大規模人口篩查和優生優育管理領域。同時,公司通過分子醫學檢驗所的建設在國內全面鋪設第三方醫學服務網絡,將公司業務向下遊產業鏈擴展,實現“儀器+試劑+服務”的一體化經營模式。

2013年至2016年,凱普生物實現營業收入分別為18,271.78萬元、26,408.26萬元、34,483.39萬元、39,830.39萬元;歸屬于母公司所有者的凈利潤2,916.99萬元、6,345.91萬元、6,521.22萬元、7,609.46萬元。

凱普生物預計2017年第一季度收入為8,576.89萬元,同比增長15.52%;預計第一季度歸屬于母公司的凈利潤1,038.81萬元,同比增長21.27%。

凱普生物本次在深交所創業板挂牌上市,募集資金凈額為37,225.09萬元,分別用于“核酸分子診斷試劑擴產項目”、“研發中心建設項目”、“營銷網絡建設項目”、“分子醫學檢驗所建設項目”和“其他與主營業務相關的營運資金項目”。

募集資金用途(來源:招股書)

財務負責人辭職遭問詢

2016年12月27日,證監會公布了凱普生物首次公開發行股票申請文件反饋意見,部分問詢如下:

2014年4月24日,籍慶柱因個人原因辭去財務負責人職位,聘任李慶輝為財務負責人。請發行人:(1)進一步補充說明籍慶柱辭職的真實原因;(2)結合上述高級管理人員的職責重要程度補充說明發行人認為報告期內高級管理人員的構成沒有發生重大變化的依據。請保薦機構、發行人律師核查並發表明確意見。

發行人主要產品平均單價在百元/人份以上。請發行人補充分析產品銷售價格是否存在下降的風險。請保薦機構核查發行人產品銷售價格與最終消費者購買價格的匹配性。

發行人產品的主要原料有DNA聚合酶、Biodyne C膜、NBT/BCIP溶液等。(1)請發行人補充分析是否存在主要原料價格上升的風險;(2)發行人生產人員和技術研發人員合計324名,銷售人員230名,主要生產設備原值合計308.14萬元,請發行人補充說明生產人員數量、技術研發人員數量、主要生產設備原值與產能的匹配性。請保薦機構和會計師核查並發表意見。

2012年度、2013年度、2014年度及2015年1-6月,發行人營業收入分別為13,901.43萬元、18,271.78萬元、26,408.26萬元和15,678.99萬元,凈利潤分別為1,972.45萬元、2,916.99萬元、6,345.91萬元和2,831.29萬元。發行人凈利潤增長速度遠高于營業收入。請發行人結合行業情況、可比上市公司對比情況、凈利潤與經營活動現金凈流量差異情況補充說明報告期內凈利潤增長速度遠高于營業收入的原因。請保薦機構和會計師核查並發表意見。

請發行人補充說明報告期內各產品毛利率差異的原因和同一產品不同會計期間毛利率波動的原因。請保薦機構和會計師核查並發表意見。

請發行人補充披露大額期間費用變動的原因,補充說明銷售費用中市場推廣費、交通差旅費、宣傳費這三項費用的明細情況。請保薦機構和會計師核查並發表意見。

截至2015年6月30日,發行人應收賬款賬面凈值為11,209.29萬元。請發行人:(1)補充說明對客戶的收款(結算)方式和相關信用政策的具體情況;(2)補充說明報告期內應收賬款余額增速較快的原因;(3)補充說明報告期內核銷應收賬款的情況,壞帳準備計提比例的確定依據。請保薦機構和會計師核查並發表意見。

2017年3月6日,創業板發審委2017年第18次會議召開,根據審核結果公告,發審委對凱普生物提出如下問詢:

申請文件披露,發行人銷售核酸分子診斷試劑,根據有無附帶投放體外診斷儀器,分為單純銷售和聯動銷售兩種方式。請發行人代表說明:(1)發行人直接或通過經銷商向客戶免費提供體外診斷儀器或簽訂相關提供協議是在招標之前還是在招標之後,投標文件是否涉及免費提供體外診斷儀器相關內容,是否是招標評分事項;(2)發行人或其經銷商在和客戶簽訂的免費提供體外診斷儀器相關合同中,是否要求客戶以相關試劑的最低採購額、採購期限作為條件,是否有排除競爭對手的其他條款,相關安排是否違反醫藥衛生管理及反不正當競爭的相關規定。請保薦代表人說明核查過程及結論。

請發行人代表說明發行人客戶服務費核算的具體內容。請保薦代表人說明對學術推廣費、客戶服務費、經銷商管理費中主要發票單位、實際付款單位、現金付款單位的核查過程及結論。

申請文件披露,實際控制人管喬中、王建瑜及管秩生因拓展公司業務經常在全國各地出差,無法常駐潮州,為了便于公司管理,于2007年11月27日,黃偉雄經公司董事會推選為董事長。近年,黃偉雄逐步退出公司日常行政事務,專注于參與公司的經營決策、風險控制和對外協調。黃偉雄最近一年從公司領取收入為8萬元。在本次報送的招股說明書中還披露了管喬中在公司任職情況為董事長、總經理。請發行人代表:(1)進一步準確說明黃偉雄、管喬中在發行人處任職情況及在治理層、管理層擔負的主要工作;(2)進一步說明黃偉雄薪酬低于董事會秘書和財務總監及部分人員的原因。請保薦代表人:(1)對報告期內實際控制人是否存在法律法規禁止擔任法定代表人的情形發表核查意見;(2)對上述信息披露的準確性及發行人治理結構的有效性發表核查意見。

應收賬款增長較快 周轉能力下降

凱普生物一半以上為各級公立醫院,公立醫院多數屬于國家行政事業單位,撥付環節較多、撥付周期較長,導致公司應收賬款余額較高、賬齡較長。

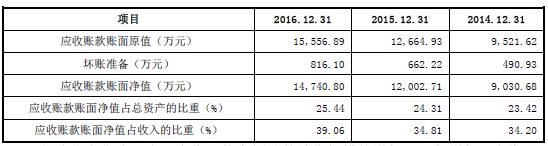

2014年至2016年,凱普生物應收賬款余額分別為9,030.68萬元、12,002.71萬元和14,740.80萬元,佔營業收入的比例分別為34.20%、34.81%和37.01%,佔各期末總資產的比重分別為23.42%、24.31%和25.44%。

應收賬款情況(來源:招股書)

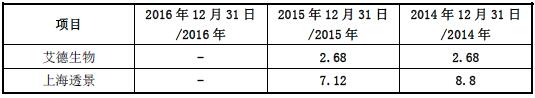

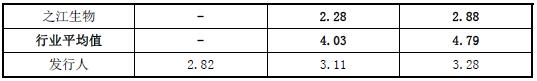

報告期內,應收賬款周轉率分別為3.28次、3.11次、2.82次,2014年至2015年,同行業可比公司應收賬款周轉率為4.79次和4.03次。

應收賬款周轉率對比(來源:招股書)

公司表示,隨著公司業務擴張和醫院客戶增多,應收賬款余額可能進一步增大,若應收賬款不能按期收回,將對公司的經營性現金流、營運資金周轉和生產經營活動產生不利影響。

2014年至2016年,公司的存貨余額分別2,360.20萬元、2,926.62萬元和3,476.61萬元,佔流動資產的比例分別為10.25%、14.23%、13.97%。

報告期內,存貨周轉率分別為1.88次、1.58次和1.78次,2014年至2015年,同行業可比公司存貨周轉率為1.26次和0.76次。

存貨周轉率對比(來源:招股書)

產品結構相對單一 主要產品價格下滑

凱普生物主營業務產品主要包括HPV分型試劑盒、HPV熒光試劑盒、地貧試劑盒、其他試劑盒及檢驗服務。

報告期內,公司HPV分型試劑盒和HPV熒光試劑盒合計銷售收入分別為23,655.30萬元、30,191.33萬元、33,234.84萬元,佔當期主營業務收入的比例分別為91.42%、88.70%、84.61%,是公司收入的主要來源。

2014年至2016年,HPV分型試劑盒的銷售額分別為21,923.41萬元、26,710.54萬元、28,566.94萬元,佔主營業務收入的比例分別為84.73%、78.47%、72.73%。

主營業務收入的主要構成(來源:招股書)

招股書提醒,HPV相關診斷試劑收入佔比較大,產品結構相對單一,如未來出現相關政策變化、市場競爭加劇、下遊需求下降等外部環境惡化的情況,將會對公司的經營產生不利影響。

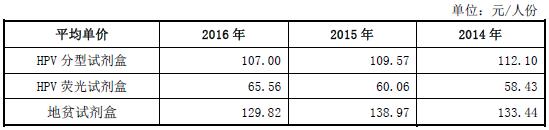

此外,HPV分型試劑盒銷售價格不斷下滑。報告期內,該產品價格分別為112.10元/人份、109.57元/人份、107.00元/人份。

主要產品銷售價格(來源:招股書)

2013年至2016年,凱普生物主營業務毛利額分別為14,800.56萬元、22,570.1萬元、30,080.38萬元、33,937.57萬元。主營業務毛利率分別為85.24%、87.23%、88.37%、86.40%。2014年至2015年,同行業上市公司毛利率行業平均數為85.37%和86.08%。

同行業上市公司毛利率對比(來源:招股書)

銷售費用率遠超同行 市場推廣費狂飆

2014年至2016年,凱普生物期間費用分別為15,244.33萬元、22,714.34萬元和25,482.83萬元,佔當期營業收入比例分別為57.73%、65.87%、63.98%。2015年度和2016年度分別同比增長49.00%和12.19%,期間費用總額隨業務規模逐期上升。報告期內,公司期間費用率水平較高,主要原因是銷售費用和管理費用的費用率水平較高,公司財務費用率佔比相對較低。

報告期內,凱普生物銷售費用分別為10,146.12萬元、14,302.70萬元、15,998.87萬元,佔當期營業收入比例分別為38.42%、41.48%、40.17%。2015年度和2016年度,公司銷售費用分別較上年同期增長4,156.58萬元和1,696.17萬元,增幅分別為40.97%和11.86%,主要是因為公司進一步加大對銷售推廣的投入,銷售費用相應增加。

期間費用情況(來源:招股書)

2014年至2015年,同行業可比上市公司銷售費用率分別為28.19%和14.27%。凱普生物38.42%和41.48%的銷售費用率遠高于行業平均水平。

凱普生物市場推廣費由2014年度的3,502.70萬元增加至2016年度的7,547.14萬元,復合增長率達46.79%,報告期各年推廣費用分別佔銷售費用的13.26%、19.27%、18.95%。

公司表示,推廣費用的增長主要是因為公司加大對學術推廣、產品知識宣講、客戶服務及經銷商管理等的投入力度,市場推廣費用相應增加所致。

銷售費用情況(來源:招股書)

三券商定價:最低33元 最高45元

興業證券在研報中指出,分子診斷行業開始步入高速成長階段。公司是國內領先的核酸分子診斷產品提供商,宮頸癌基因檢測領域的領導者。中國體外診斷市場規模約為306億元,2019年市場將達到723億元的規模。分子診斷佔據15%,體外診斷市場份額目前佔比小,應用潛力大,政策扶持,步入高速增長階段。在研產品有望相繼上市,產品結構繼續優化。

興業證券預計公司2017-2019年EPS(按照發行2250萬新股計算)分別為:0.95、1.12、1.36元,考慮到可比公司的PE水平,行業周期及公司的盈利增長情況,給予公司2016年35-40倍PE,興業證券認為公司的合理價格在33.25-38元左右。

海通證券認為,HPV檢測試劑盒市場競爭對手較多,屬于完全競爭市場。目前擁有CFDA批文的HPV檢測生產廠家數量達34家,除凱普生物外擁有HPV檢測試劑盒的批文上市/擬上市公司有達安基因、科華生物、華大基因、艾德生物、上海透景、東北制藥等。受到競爭加劇影響,公司HPV分型試劑盒單價從2014年的112.1元/份降至2016年的107元/份,平均每年價格下調2.3%。

海通證券預計17-19年EPS分別為0.98、1.11、1.27元,對應增速16%、13%、14%。考慮可比公司估值,給予公司17年PE35-45倍估值,合理價值區間34.30-44.10元/股。

華創證券指出,此次公司募投項目之一是投入約1.81億元的分子醫學檢驗所建設,其中8990萬元為募集資金,其余約9000萬元為公司自籌資金。根據公司公告,目前凱普生物已經在國內多個城市取得了16張醫療機構設置批準證書,批準的檢驗項目主要集中在臨床細胞分子遺傳學專業。從獨立醫學實驗室的角度看,公司目前初步具備了成為大型連鎖實驗室的資質基礎,這項業務或將幫助公司突破產品端HPV單一產品的制約,引領公司進入市場規模更大的分子診斷服務行業。

華創證券稱,按照公司發行後總股本9000萬股計算,2017-19年EPS分別為1.01元、1.21元和1.51元,給予40-45倍PE,股價在40-45元/股。

[責任編輯:郭曉康]