中國經濟網編者按:2017年3月6日,深圳麥格米特電氣股份有限公司(以下稱“麥格米特”)在深交所中小板挂牌上市。麥格米特本次發行數量為4,450萬股,全部為新股發行,保薦機構為華林證券。麥格米特上市募集資金總額為54,156.50元,扣除發行費用後,募集資金凈額 49,026.95元,分別用于“株洲基地二期建設項目”、“營銷和服務平臺建設項目”、“補充營運資金”。

麥格米特于2015年4月3日首次發布招股說明書,2017年1月4日首發申請獲通過。2017年2月22日,麥格米特啟動申購,發行價格為12.17元/股。回撥機制啟動前,網下初始發行數量為2,670萬股,佔本次發行數量的60%;網上初始發行數量為1,780萬股,佔本次發行數量的40%。啟動回撥機制後,網下發行數量為445萬股,佔本次發行數量的10%;網上發行數量為4,005萬股,佔本次發行數量的90%,網上發行最終中簽率為0.0293638286%,69,725股遭棄購。股價走勢來看,麥格米特3月6日上市以來連續六個交易日漲停,截止3月13日收盤,收報28.22元。

招股書顯示,2013年至2016年,麥格米特實現營業收入分別為53,018.13萬元、63,451.74萬元、81,294.54萬元和115,418.83萬元;歸屬于母公司股東的凈利潤分別為2,364.65萬元、3,768.69萬元、5,657.94萬元、10,967.69萬元。

2012年,麥格米特就曾提出過上市申請,卻因與TCL方面之間的關聯交易“折戟”IPO。據麥格米特2012年發布的招股書顯示,公司2011年的凈利潤就已經超過1億元,為10534.63萬元。如今,麥格米特上市成功,凈利潤又漲回了五年前水平。

麥格米特預計,2017年1-3月公司營業收入區間為24,480萬元至26,510萬元,較上年同期增長20%至30%,凈利潤區間為2,111萬元至2,268萬元,較上年同期增長35%至45%,歸屬于母公司股東扣除非經常性損益後的凈利潤區間為1,140萬元至1,270萬元,較上年同期增長26%至40%。

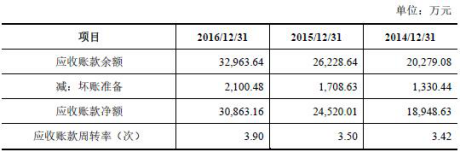

2013年至2016年,麥格米特應收賬款規模較大,期末凈額分別為15,785.02萬元、18,948.63萬元、24,520.01萬元、30,863.16萬元,佔流動資產的比例分別為25.69%、30.42%、30.60%、29.33%,佔當期營業收入的比例分別為31.67%、31.96%、32.26%、28.56%。應收賬款周轉率逐年提升,分別為3.06次、3.42次、3.50次和3.90次。

此外,2013年至2016年,麥格米特應收票據余額分別為3,819.45萬元、3,999.79萬元、5,539.55萬元和11,589.83萬元,佔流動資產的比例分別為6.22%、6.42%、6.91%和11.01%。

2013年至2016年,麥格米特存貨凈額分別為17,241.41萬元、20,356.83萬元、29,908.11萬元和34,705.17萬元,佔流動資產的比例分別為28.06%、32.68%、37.33%、32.98%。存貨周轉率分別為2.47次、2.49次、2.27次和2.34次。

根據招股書,麥格米特與樂視有著密切的業務聯係,麥格米特是樂視電視的重要電源供應商。然而,自去年起樂視資金鏈情況就不容樂觀。截至2016年12月31日,麥格米特對樂視致新的應收賬款為2,396.78萬元,佔麥格米特期末應收賬款余額的7.27%。樂視致新為上市公司樂視網子公司,排麥格米特應收賬款前五名客戶之首。

平板電視電源是麥格米特的主要產品之一,報告期內銷售收入分別為24,306.48萬元、22,002.67萬元和28,571.60萬元,佔主營業務收入的40.64%、27.35%和24.86%。據中新網報道,IHS 2016年第三季度報告顯示,全球電視出貨量已經連續7個季度同比下滑,電視機行業的深度調整仍在繼續。

中國經濟網記者就上述問題向公司董事會辦公室發去採訪函,截至發稿時未收到回復。

華為前副總裁自立門戶 二度衝刺IPO終上市

2012年,麥格米特衝擊上市失敗,5年後它登上了中小板。公開資料顯示,2012年4月18日,發審委會議對麥格米特的IPO申請作出不予核準的決定。主要原因是,公司與第二大股東TCL存在雜亂的關聯交易,且不能充分說明,TCL旗下兩家創投為麥格米特主要股東。據公司最新提交的材料,其對前次IPO被否的主要障礙已進行了清除:不僅上述兩創投的股權被悉數轉讓,而且近三年的主要客戶中的“TCL色彩”亦徹底淡化。

麥格米特係國內知名的智能家電電控產品、工業電源和工業自動化產品供應商,產品主要用于家電、工業設備、自動化設備中電能的變換、控制和應用。依托電力電子及相關控制技術平臺,公司研制的產品廣泛應用于智能電視、變頻家電、智能衛浴、醫療、通信、智能裝備制造、新能源汽車、軌道交通等眾多行業,並不斷在新領域滲透和拓展。

公司作為自主創新的科技型企業,截止2016 年12 月31 日擁有有效使用的專利290 余項,其中發明專利37 項。經過多年的研發投入,公司成功構建了功率變換硬件技術平臺、數字化電源控制技術平臺和係統控制與通訊軟件技術平臺三大核心技術平臺,並通過上述平臺的不斷交叉應用及技術延伸,完成了在智能家電領域、工業電源領域和工業自動化領域的多樣化產品布局,建立了跨領域的生產經營模式,也為公司建立了向相關新產品快速拓展的技術基礎和研發能力。

麥格米特的產品主要用于家電、工業設備、自動化設備中電能的變換、控制和應用,是各類電氣設備的核心部件。產品廣泛應用于智能電視、變頻家電、智能衛浴、醫療、通信、智能裝備制造、新能源汽車、軌道交通等眾多行業,並不斷在新領域滲透和拓展。主要應用客戶包括長虹、同方、樂視、格蘭仕、新科、飛利浦、日海通訊、西門子、魏德米勒、沈陽機床、發那科等眾多國內外知名客戶。

招股書顯示,2013年至2016年,麥格米特實現營業收入分別為營業收入分別為53,018.13萬元、63,451.74萬元、81,294.54萬元和115,418.83萬元;歸屬于母公司股東的凈利潤分別為2,364.65萬元、3,768.69萬元、5,657.94萬元、10,967.69萬元。

麥格米特預計,2017年1-3月公司營業收入區間為24,480萬元至26,510萬元,較上年同期增長20%至30%,凈利潤區間為2,111萬元至2,268萬元,較上年同期增長35%至45%,歸屬于母公司股東扣除非經常性損益後的凈利潤區間為1,140萬元至1,270萬元,較上年同期增長26%至40%。

麥格米特控股股東和實際控制人為童永勝。童永勝持有麥格米特33.28%的股份,其配偶王萍持有麥格米特14.74%的股份,兩人合並持有麥格米特48.02%的股份。童永勝目前任麥格米特董事長、總經理。

童永勝先生,1964年出生,中國國籍,航空電氣工程博士,無境外永久居留權。1996年至2001年在深圳市華為電氣技術有限公司任副總裁;2001年至2005年在艾默生網絡能源有限公司任副總裁;2005年至今在麥格米特有限任董事長兼總經理。現任公司董事長、總經理。

麥格米特本次在深交所中小板挂牌上市,發行股票數量為4,450萬股,募集資金凈額 49,026.95元,分別用于“株洲基地二期建設項目”、“營銷和服務平臺建設項目”、“補充營運資金”。

營業收入、凈利潤等大幅上漲合理性遭問詢

2016年12月9日,證監會公布了麥格米特首次公開發行股票申請文件反饋意見,部分問詢如下:

請發行人和保薦機構按業務模塊和產品類別,結合發行人的客戶維護、開拓情況,並與同行業公司及行業趨勢進行比較分析,說明報告期內發行人營業收入、營業利潤、凈利潤大幅上漲的原因及合理性。

招股說明書顯示,銷售費用2015年增長較快、管理費用和財務費用金額2013-2015年逐步增長,但管理費用率佔比逐步下降。(1)請發行人說明主要或大額費用項目的金額變化與銷售量、運輸量、員工數量、研發項目、借款、計提折舊資產、售後服務等因素是否關聯匹配,並結合業務特點和主要變動項目分析並說明期間費用率是否與經營規模匹配。請保薦機構、申報會計師核查並明確發表意見。(2)請發行人說明上述研發費用的計算依據與數據來源,是否存在資本化,相關研發項目及進展情況。請保薦機構、申報會計師核查並明確發表意見。(3)請保薦機構和會計師對發行人匯兌損失是否已準確反映進行核查並發表核查意見。

招股說明書顯示,發行人2013-2015年末應收賬款余額為16,789.63萬元、20,279.08萬元、26,228.64萬元。(1)請發行人補充披露應收賬款余額佔當期營業收入的比例,是否存在較大變化及原因分析。(2)請發行人分類說明發行人對各類客戶的銷售結算模式及信用政策,對應收賬款余額變動的影響。(3)請發行人說明各期末主要應收賬款客戶期後各年回款進度,是否符合結算政策。(4)請保薦機構和會計師對發行人期末應收賬款真實性進行核查並發表核查意見。(5)請保薦機構和會計師對發行人報告期內大額的應收賬款、賬齡較長或者其他異常項目的應收賬款的真實性進行核查並發表核查意見。(6)請保薦機構和會計師對發行人期末應收賬款期末回款情況進行核查並發表核查意見。(7)請保薦機構和會計師對發行人信用政策或者付款政策是否發生變動進行核查並發表發行人是否存在通過放松信用政策刺激銷售的情況以及是否存在延期付款增加現金流的情況的核查意見。

招股說明書顯示,發行人2013-2015年末存貨賬面凈額分別為17,241.41萬元、20,356.83萬元和29,908.11萬元,採購模式以集中採購以及臨時需求量增加採購,生產模式主要以銷定產加適量的備貨。(1)請保薦機構和會計師結合發行人業務模式、存貨周轉情況、市場競爭情況和行業發展趨勢等因素核查發行人期末存貨余額較大的原因。(2)請保薦機構和會計師對存貨明細項是否具有相應的訂單支持進行核查並發表核查意見。(3)請保薦機構和會計師說明對公司存貨的盤點情況以及盤點結論。(4)請保薦機構對發行人主要供應商是否變動的主要原因進行核查並發表核查意見。(5)請保薦機構和會計師對發行人對供應商付款的收款單位與供應商單位是否一致,是否存在利用員工賬號或者其他第三方賬戶周轉進行核查並發表核查意見。(6)請保薦機構和會計師對發行人存貨跌價準備計提是否充分進行復核並說明存貨跌價準備計提是否充分。

招股說明書顯示2013年末、2014年末和2015年末公司應收票據余額分別為3,819.45萬元、3,999.79萬元和5,539.55萬元。請說明各報告期應收票據的種類、期初、本期增加、本期減少、期末余額情況,是否存在背書轉讓、貼現,應收票據發生額是否與銷售合同約定一致。請保薦機構、申報會計師、發行人律師核查上述情況,並明確發表意見。

其他流動資產主要為使用閒置資金購買的銀行理財產品,2013-2015年各期末,分別為15,840.00萬元、11,790.00萬元和11,534.00萬元。(1)請保薦機構和會計師對發行人各期購買的理財產品的風險等級進行核查並發表是否存在本金虧損的情況的核查意見。(2)請保薦機構和會計師對發行人報告期內理財產品投資的內部控制執行的有效進行核查並發表核查意見。(3)請保薦機構和會計師對理財產品各期投資收益核算是否準確進行核查並發表核查意見。

發行人報告期內,投資性房地產余額分別為4,824.38萬元、3,591.05萬元、3,501.32萬元。(1)請保薦機構和會計師對發行人報告期出售的投資性房地產的交易價格是否公允、交易對方簡要情況與是否關聯關係進行核查並發表核查意見。(2)請保薦機構和會計師對發行人期末的投資性房地產出租給第三方情況、交易價格是否公允、是否存在關聯關係進行核查並發表核查意見。

2017年1月4日,主板發審委2017年第1次會議召開,根據審核結果公告,發審委對麥格米特提出如下問詢:

請發行人代表進一步說明陳菡女士擔任獨立董事是否符合《深圳證券交易所上市公司獨立董事備案辦法(2011年修訂)》等相關規定。請保薦代表人就發行人是否符合《首次公開發行股票並上市並上市管理辦法》第十四條的規定說明核查意見。

發行人的控股股東配偶王萍女士持有發行人14.74%的股份,同時擔任發行人的銷售會計。請發行人代表進一步說明發行人未將王萍認定為共同控制人的原因和依據,並結合童永勝和王萍在發行人的任職進一步說明發行人的法人治理是否規范,相關的內控制度是否健全,是否存在內控失效的風險。請保薦代表人說明核查情況。

請發行人代表進一步說明報告期各期期末應收賬款余額較高的具體原因,是否會對發行人的業績和持續經營產生較大不利影響,並結合客戶的信用情況、信用期限、期後回款等情況,說明應收賬款壞賬準備計提比例是否謹慎、充分。請保薦代表人說明核查過程、結論和依據。

請發行人代表結合對客戶樂視致新的銷售收入、利潤、應收賬款及其佔比情況,說明樂視致新經營情況變化對發行人是否構成重大不利影響。請保薦代表人說明核查情況。

應收賬款、存貨雙雙猛增

2013年至2016年,麥格米特應收賬款規模較大,期末凈額分別為15,785.02萬元、18,948.63萬元、24,520.01萬元、30,863.16萬元,佔流動資產的比例分別為25.69%、30.42%、30.60%、29.33%,佔當期營業收入的比例分別為31.67%、31.96%、32.26%、28.56%。應收賬款周轉率逐年提升,分別為3.06次、3.42次、3.50次和3.90次。

2014年至2016年應收賬款情況(來源:招股書)

此外,2013年至2016年,麥格米特應收票據余額分別為3,819.45萬元、3,999.79萬元、5,539.55萬元和11,589.83萬元,佔流動資產的比例分別為6.22%、6.42%、6.91%和11.01%。

2013年至2016年,麥格米特存貨凈額分別為17,241.41萬元、20,356.83萬元、29,908.11萬元和34,705.17萬元,佔流動資產的比例分別為28.06%、32.68%、37.33%、32.98%。存貨周轉率分別為2.47次、2.49次、2.27次和2.34次。

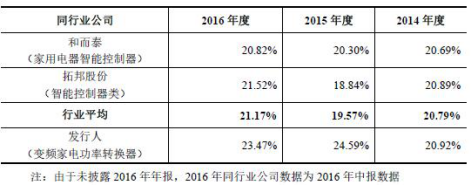

2013年至2016年,麥格米特主營業務毛利率分別為25.47%、24.78%、28.88%和33.75%,隨著高毛利率的工業電源等產品佔比上升,毛利率整體呈上升趨勢。

同行業上市公司中,不存在與麥格米特產品完全相同的公司。和而泰和拓邦股份的業務與麥格米特變頻家電功率轉換器業務存在重疊或互補關係。和而泰和拓邦股份的產品以家電邏輯控制器為主,在變頻家電上需要與功率轉換器搭配使用。麥格米特以變頻家電功率轉換器為主,同時也提供整體解決方案,如變頻空調功率轉換器(用于室外機)和空調控制器(用于室內機)的成套方案。

同行業公司毛利率情況(來源:招股書)

2015年和2016年,麥格米特變頻家電功率轉換器毛利率高于和而泰和拓邦股份,主要原因是麥格米特產品以變頻家電功率轉換器為主,毛利率較高,同行業公司以家電控制器為主,毛利率較低。麥格米特產品中與上述公司產品最接近的空調控制器產品的平均毛利率低于同行業。

樂視“資金鏈”陷困局 麥格米特當債主

根據招股書,麥格米特與樂視有著密切的業務聯係,麥格米特是樂視電視的重要電源供應商。截至2016 年12 月31 日,公司主要應收賬款客戶中,樂視致新電子科技(天津)有限公司(以下稱“樂視致新”)為上市公司樂視網子公司,向公司採購的主要產品為平板電視電源,應用于樂視智能電。

2015年和2016年,麥格米特對樂視致新的銷售收入分別為1,885.62萬元和5,840.22萬元,分別佔麥格米特當期營業收入的2.32%和5.06%,對樂視致新銷售的毛利佔麥格米特2015 年和2016年主營業務毛利的比例分別為2.31%和3.38%。

截至2016年12月31日,麥格米特對樂視致新的應收賬款為2,396.78萬元,佔麥格米特期末應收賬款余額的7.27%。假設樂視致新經營異常,會導致麥格米特應收賬款回收困難,甚至因此導致壞賬損失。樂視致新排麥格米特應收賬款前五名客戶之首。

截至2016年12月31日應收賬款前五名客戶及余額(來源:招股書)

據天極網報道,樂視先是去年大張旗鼓地進軍美國市場、再是樂視資金鏈斷裂的傳聞四起,最後到樂視被曝年底縮減10%的員工。樂視資金鏈到底如何,已經成為了業內津津樂道的話題。

據最新消息,樂視控股子公司樂視致新為“滿足其資金需求”,決定進行增資擴股,公司以300億估值進行增資擴股。于此同時,樂視網將放棄對本次增資的優先認購權,信利電子有限公司出資人民幣 7.2 億元,佔增資後樂視致新總股本的 2.3438%,成為樂視致新的第五大股東。

樂視致新主要發展智能互聯網電視業務,但該公司的發展情況並不太好。此次融資一事也暗示著樂視資金鏈並不樂觀的情況,現如今,樂視已經涉及到了智能電視、電動汽車、智能手機等等各個行業,其產業鏈過廣或許是其資金鏈出現問題的“罪魁禍首”,大有“前人鋪路後人行”之勢態,我們很難斷定旗下的各個產業是否能夠堅持到業務盈利的時候,樂視的進擊之路可謂“迷霧重重”。

曾因與TCL係關聯交易夢斷IPO

據上海證券報報道,麥格米特2012年2月發布的預披露材料顯示,作為國內平板電視定制電源產業的領先企業,公司2010、2011年凈利潤分別增長29%、44.7%,2011年當年盈利超過1億元。但是,這一良好業績並未幫助公司成功過會,在當年4月18日的發審會上,公司的IPO申請被否。

據當時披露,其主要原因在于公司與TCL方面之間的“復雜關係”。發審委關注到,TCL控制的惠州TCL創投、無錫TCL創投當時分別持有麥格米特15.25%和2.59%的股份,即TCL集團合計持股17.84%,為公司二股東。更關鍵的是,麥格米特還向TCL採購原材料並向其銷售平板電視等訂制電源。據披露,麥格米特報告期內向TCL銷售產品的金額分別為1683萬、2709萬和1856萬元,其銷售價格比銷售給第三方的同類產品價格分別高3.25%、14.11%和16.29%。同時,TCL採購自麥格米特的大尺寸平板電視定制電源與向第三方採購類似產品的價格相比,2009年高12.78%至11.29%,2010年高10.31%至8.86%。

TCL對麥格米特的影響遠不止于此。最突出的是,2010、2009年,麥格米特第一大最終客戶兆馳股份,公司對其銷售額高達6294萬元和6129萬元,佔營收比重12.14%、16.8%,後者與TCL集團為戰略合作夥伴,淵源亦非常深。發審委也關注到類似情況並指出,公司客戶中兆馳股份、康冠技術和珠海金品電器均為向TCL提供貼牌電視產品的生產商,報告期內公司向上述三家企業銷售額的合計佔比分別為28.45%、27.17%和9.36%。

綜上,發審委指出,麥格米特申報材料和現場聆訊中未就上述交易的定價依據及其公允性作出合理說明。這也成為公司IPO被否的直接原因所在。

為此,在最新的預披露材料中,麥格米特做出了“去TCL化”的安排。最直接的做法是股權轉讓。在衝刺IPO被否後當年,即2012年9 月,由惠州TCL更名而來的新疆TCL投資和無錫TCL創投與復星創泓、金陵華軟、華軒投資、金石投資、邢世平等方面簽署協議,約定將其分別持有的麥格米特2031.73萬股和344.4萬股予以轉讓,合計2376萬股,佔總股本17.84%,平均每股轉讓價格12.2元。至此,公司股東名單中已無TCL係身影。

全球彩電市場飽和

平板電視電源是麥格米特的主要產品之一,報告期內銷售收入分別為24,306.48萬元、22,002.67萬元和28,571.60萬元,佔主營業務收入的40.64%、27.35%和24.86%,高于公司其他產品。

主營業務收入產品構成情況(來源:招股書)

據北京商報報道,近年來,顯示市場的增長勢頭開始減弱,以液晶電視為絕對主導的全球彩電市場高度飽和,據權威調研機構IHS的調研數據顯示,2014-2020年,全球LCD電視市場年平均增長率(CAGR)僅為1.4%。

此外,在奧維雲網(AVC)關于“2016年中國彩電市場第三季度總結”的報告中還提到,雖然彩電市場依然維持增長趨勢,但三季度銷售額同比下降5.9%,“量增額降”的尷尬局面依然懸而未決。可以說,顯示行業急需突破LCD的紅海,迎來向OLED轉型的徹底變革。

據中新網報道,IHS 2016年第三季度報告顯示,全球電視出貨量已經連續7個季度同比下滑,電視機行業的深度調整仍在繼續。

IHS數據顯示,自2015年Q1開始,全球電視出貨量進入同比下降通道,尤其以2015年Q2降幅最大,達到8%,此後降幅收窄但一直沒有扭轉。

[責任編輯:郭曉康]