獨家深訪 | 投資者:我是如何踩上民生銀行“假理財”這顆雷的

民生銀行北京航天橋支行“假理財”案事件成為輿論關注的焦點,《經濟參考報》記者日前獨家採訪了部分涉及該案的投資者,他們向記者講述了購買這一理財產品的始末,以及目前與民生銀行協商解決問題的進展情況。

投資人目睹理財經理剛下飛機就被警方帶走

對投資者周先生來說,4月19日當天,警方帶走理財經理李某時的情景還歷歷在目。

“當時我們一行22人(包括20個投資者和理財經理李某及民生銀行外聘主做活動的工作人員)正在新西蘭遊玩,有其他在國內的投資者打電話來,告訴我們之前買的這款產品出問題了,當時就有年齡大點兒的投資者血壓升高。”周先生回憶。

他介紹,按照民生銀行相關規定,只要購買“非凡係列”產品額度達到600萬元,就有一個去新西蘭遊玩的名額。他是4月5日剛買的產品,且是作為“鯨鑽高爾夫俱樂部”成員身份去參加此次活動的。

據悉,“鯨鑽高爾夫俱樂部”是民生銀行北京航天橋支行針對高凈值客戶成立的一個俱樂部,成員在該支行個人金融資產均達到一定金額以上,不少人在民生銀行投資理財超過10年,對該行也十分信任。

“當時我們在現場就詢問理財經理李某,作為老客戶怎麼此前勸我們買的產品是‘假理財產品’?理財經理李某一時難以相信,一直強調不可能,她說家人也買了一百多萬的理財產品。”周先生透露。

後來據投資人向記者透露,李某2014年進入航天橋支行,2015年接任理財經理,而早在其接手之前,這些“假理財”產品、“理財轉讓”的業務和客戶群就已存在。

19日淩晨2點左右,當飛機停靠首都機場T2航站樓時,理財經理李某直接被警察帶走。

“當時我們從海關出來,剛下電梯,還沒有拿行李,幾個便衣警察拿著執法儀上來核實身份後,便帶走了李某。而李某的行李也是由警方代領的。”周先生說。

據周先生透露,看到此情景後,此次出行的20個投資人,在回到家後的當天上午,就直接趕到民生銀行北京航天橋支行營業廳來打探消息。

“理財轉讓”竟是“假理財”

那麼,這款被曝光的“假理財”產品“非凡係列”究竟是個什麼產品呢?

《經濟參考報》記者獲得的一份寫有《中國民生銀行理財產品說明書》上如此表述該理財計劃:

產品名稱為“非凡資產管理保本第190期私銀款”,產品基本類型為“保本浮動收益型,組合投資型”,產品流動性為“封閉式”,個人客戶購買該理財產品的起點金額為600萬元。該說明書還標明,“本理財產品為具有固定投資周期(365天)的保本浮動收益型理財產品。”預期年化收益率為4.2%。

“當時我的客戶經理是這麼和我說的,之前購買這款產品的很多客戶在產品還沒到期之前就急需用錢,但是這個產品不能提前贖回。如果非要提前贖回,客戶不僅要損失利息,還要承受2.5%的罰息。因此,這些客戶就想把產品以本金價格轉讓出去。客戶經理和我說,這個一年期的產品原本的預期年化收益率是4.2%,現在有的客戶的產品還有半年到期,我要是接手這個產品的話,持有半年到期,仍能享受4.2%的收益率,相當于年化收益率就達到8.4%了。”談到為何購買該理財產品時,周先生說。

而據多個投資者反映,當時航天橋支行行長、副行長和理財經理都說,這款產品是他們千辛萬苦才從總行爭取到的,只給鯨鑽高球俱樂部的大客戶,“保本保息”。

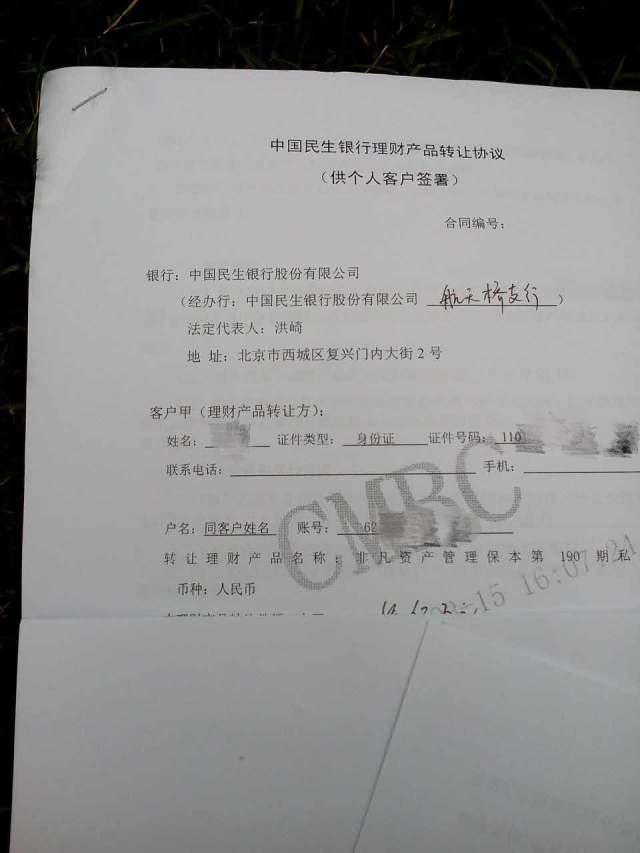

《經濟參考報》記者同時獲得一份“理財產品轉讓協議”顯示,該合同上印有理財產品轉讓方的客戶名字和其身份證號,以及該客戶在民生銀行的個人銀行賬號,並印有“客戶甲和客戶乙應于轉讓日到銀行櫃臺辦理價款支付和理財產品過戶手續。”記者看到,該“理財產品轉讓協議”蓋有中國民生銀行北京航天橋支行儲蓄業務公章。

與此同時,投資人還向記者提供了一份配套該協議的《交易資金監管協議》,該協議寫明,“為保障甲乙雙方在交易過程中交易資金的安全,促使交易順利進行,甲乙雙方授權丙方(中國民生銀行股份有限公司)對交易資金進行委托監管。”

周先生告訴《經濟參考報》記者,他從未見過轉讓產品的這位“客戶”,但是直接把資金轉到了這位“客戶”的個人賬戶上。

“我對支行行長很信任,在購買時,也沒有過多的考慮,直接轉給了個人賬戶。”另一位投資人王先生也說,“我們一直是航天橋支行的老客戶,這家支行在民生銀行全國范圍內業績都很突出,常獲各種獎項。”

而他們怎麼也沒想到,其購買的這款產品竟然是“假產品”。記者日前查閱中國理財網,並未找到這款產品。而民生銀行北京分行也正式表示,“航天橋支行案件是該支行行長張穎私自偽造假合同,虛構理財產品欺騙客戶的違法行為。”

記者在採訪中了解到,購買這款產品的投資人多為民生銀行北京航天橋支行鯨鑽俱樂部的成員,目前,這些投資人已經成立了維權微信群,該群人數在150人左右。據在微信群中的投資人介紹,大多數投資人購買該產品的金額為2000萬元至3000萬元。

投資人李女士則對記者說,“我本來不是航天橋支行的客戶,但聽航天橋支行的理財經理介紹說,他們支行是民生銀行的明星支行,只有他們才能申請到這款產品,因此就把本來存在其他支行的資金轉到這兒了。出事兒以後,我基本每天都來營業廳一次,這可是自己一輩子的積蓄。”

王先生說,在“假理財”案件爆發以後,他和其他一些投資人再拿著過去的合同,去航天橋支行櫃臺“兌付”時,被銀行工作人員告知“這不是他們的產品。其他事情一概不知。”“可是當時買產品的時候,他們說這是民生銀行的產品,還說這是保本的、安全的產品。”王先生顯得很無奈。

這些“假理財”產品募集的資金究竟流向何方?目前尚不可知。

有媒體報道稱,該筆資金是為了堵住民生銀行假商業票據的窟窿,不過民生銀行北京分行方面回應稱,航天橋支行案件是理財產品造假案,不涉及票據業務。

投資人與銀行已進行兩輪會面

在該事件曝光後,4月18日,中國民生銀行有限公司董事會發布公告稱,

“近日,本公司發現北京分行航天橋支行行長張穎有涉嫌違法行為,立即向公安部門報案。目前,張穎正在接受公安部門調查,本公司已成立工作組,積極協助公安部門偵辦。針對媒體報道的涉案金額及具體案情正在調查過程中,本公司力爭盡快查明事實,最大限度保護客戶資金安全,妥善解決各方訴求,並依法承擔相關責任。本公司將嚴格按照法律法規及監管規定及時履行信息披露義務,維護廣大投資者權益。目前,本公司經營一切正常。”

投資人周先生向記者表示,目前,民生銀行總行已經與10個投資人代表進行了兩輪會面。民生銀行提出了投資人權益處置方案,即“投資人可以選擇與民生銀行協商,在核實確認的基礎上,採取可行方式,依法合規地先期解決投資人的初始投資款項,後續事宜可根據司法判決結果再行處理。”民生銀行稱,因公安機關調查取證和司法機關判決需要時日,此方案可最大限度保護投資人權益。

“我們這些投資者這幾天一直在海淀區甘家口派出所做筆錄,周末兩天也在進行,主要是配合警方行動。”周先生表示。他透露,10個投資者代表目前已經將民生銀行的方案意見傳達給了大家,目前投資者群里有反對的,也有讚成的。目前還未達成一致意見。

民生銀行相關負責人24日在回應《經濟參考報》記者時也表示,“採取可行方式,依法合規地先期解決投資人的初始投資款項,也就是前期先解決投資者的本金問題。至于網上傳的‘7月底之前支付所有投資者的本金,往期已支付的收益折抵未返還的本金。’不屬于民生銀行的正式回應”。

專家提示如何防范理財風險

在這起事件中,從法律角度看,銀行和個人都應承擔什麼樣的責任呢?

北京市京師律師事務所律師李岩表示:

在這次事件中,民生銀行應該承擔一定責任,民生銀行在業務及人員管理上存在過錯,導致了銀行工作人員利用手中權力完成了此次看似不可能完成的“飛單”事件,給客戶造成了重大損失,銀行應當對客戶的損失承擔相對應的過錯責任。

不過,他也表示,該行為及其他行為是否構成法律上的“表見代理”(使相對人有理由相信無權代理人享有代理權而與之為民事法律行為,代理行為的後果由被代理人承擔的一種特殊的無權代理。)行為,需要進一步結合有關事實進行評判。如果構成“表見代理”,那麼該支行行長和其他銀行員工的行為視為民生銀行的行為,所產生的合同義務和責任應由銀行獨自承擔,客戶可以依據合同約定和相關法律規定,向銀行追責。

社科院金融研究所銀行研究室主任曾剛表示:

此次事件是由銀行個人道德風險所引發的操作的風險,雖然這類操作風險不是經常發生,但是一旦發生,就會給銀行造成比較大的損失,這個損失不僅是經濟上的損失,而且是聲譽上的損失。他表示,銀行確實在內控上和操作風險管理上需要投入更多的精力。

中國人民大學重陽金融研究院客座研究員董希淼表示:

“從民生銀行這個事件來看,這可能不止是支行行長一個人的事,該支行的多個崗位實際上都有可能在問題出現時及時發現問題,但是事件最終釀成現在的後果,從這個角度看,銀行整體的內控機制存在漏洞。”

董希淼也提示,在購買理財產品時,投資人要提高自身的風險識別能力。投資人要想避免在購買銀行理財產品過程中上當受騙,第一,應通過銀行櫃臺購買理財產品,理財資金應進入銀行賬戶,勿將資金轉到其他個人或企業賬戶;第二,理財產品應區分銀行自營還是代銷,自營產品應與銀行簽訂協議,代銷產品看是否進入銀行係統;第三,不要片面追求高收益,還要看理財產品風險評級,收益明顯高于同類產品的不要買;第四,要求銀行對理財產品銷售過程進行錄音錄像(“雙錄”)。此外,理財產品的具體信息,登錄中國理財網查詢。如果查詢不到,那麼肯定就是“假理財”。

記者丨鐘源 張莫 制作丨廖清

[責任編輯:郭曉康]