【真實的股民畫像聯合上海證券交易所于近期組織實施了問卷調查,通過“風險知多少”問卷調查投資者對投資風險的認識。

中證中小投資者服務中心有限聯合上海證券交易所于近期組織實施了問卷調查,通過“風險知多少”問卷調查投資者對投資風險的認識。

問卷由投服中心投資者教育部設計。問卷首先對投資者的年齡、受教育程度、投資經驗、投資總額等投資者的基本情況進行調查,以了解此次調查的投資者的基本情況,同時也可與總體投資者的情況進行比較,以窺探二者間的差別,判斷此次調查對象的代表性;其次,調查了投資者的投融資情況,以了解投資者的基本投資情況,同時也可對投資者進行分類,以窺探不同類型的投資者對風險認識的差別;其次,問卷調查了投資者對係統性風險和非係統性風險的了解程度,以量化分析投資者對各項風險的認識;最後,問卷調查了投資者對不同風險的關注程度、風險來源的認識、風險防范的認識等內容,以了解投資者面對風險時的實際情況。

1、投資者調查工作進展情況

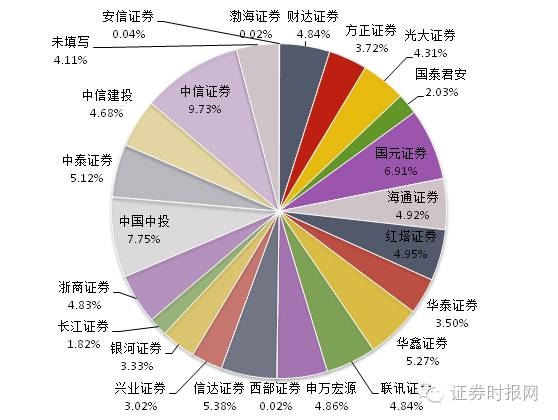

整個問卷調查工作歷時四周,投資者通過上海證券交易所“投資者聲音調研平臺”參與調查,共收到有效問卷5429份,問卷回收率100%。參與調查投資者的開戶券商為中信證券、中國中投等23家證券公司α係數為0. 874,信度很高,說明問卷有很好的內在一致性和穩定性,問卷整體具有很好的可信度和可靠性。Cochran Q檢驗值為316475.118,相應的概率為0,說明投資者間問卷結果有顯著的差異。

圖1:參與調查投資者開戶券商比重

基本情況包括了投資者的年齡、受教育程度、投資經驗和投資總額情況投資者比例很低;受教育程度普遍較高;不同年限的投資經驗比例分布均勻;投資總額略高于全國平均水平。年齡層方面,主要集中于50歲以上、31-40歲和23-30歲,三者合計78.63%;22歲以下的投資者僅佔2.65%。受教育程度方面,69.57%的投資者擁有大專及以上學歷,其中研究生及以上學歷的投資者佔5.77%;30.63%的投資者學歷為高中、中專及以下。投資經驗方面,45.63%的投資者有超過5年的投資經驗;但還有4.7%沒有證券市場投資經驗。投資總額方面,近八成投資者為投資總額在50萬元以下的中小投資者,和總體情況相當。其中,37.54%在10萬元以下,39.91%為10-50萬元。

3、投資者持股情況

根據對投資者持股情況的調查,投資者分散風險意識不強,且頻繁交易,交易行為不夠理性。

調查結果顯示,一般同時持有三只以上股票的投資者僅佔27.45%,而持有1-2只股票的投資者近50%,投資組合出現集中化,投資者構建多樣化的投資組合、進行風險分散的意識較低,這一結果可能是由于投資者過度自信或投資習慣造成的。

投資者選擇持股時間為1-2年的比例為17.37%,選擇持股時間超過2年的比例僅為8.86%;絕大部分投資者一般持有一只股票的時間都不超過1年,有投機和過度交易之嫌,而事實上,投資者在短期內頻繁交易也將造成交易成本的大幅上升。

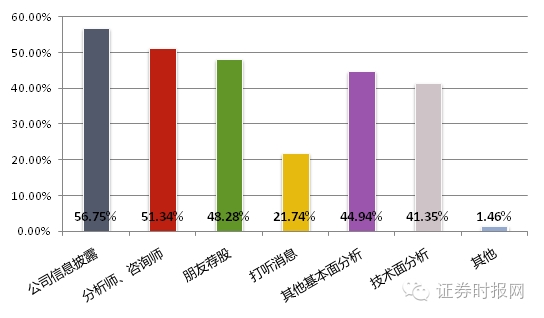

圖8:投資者的投資依據

調查顯示,投資者買賣股票的選擇依據不夠理性。

選擇公司信息披露、分析師或咨詢師等作為依據的投資者超過了50%;選擇其他基本面分析、技術面分析的投資者也超過了40%。但是,選擇朋友薦股的投資者也接近五成,依賴打聽消息的投資者則佔21.74%,這體現了許多散戶投資者不成熟的投資心態,而這些不理性的選股行為容易造成羊群效應,無形中加大了投資者的投資風險,不利于投資者作出理性的投資決策。

4、投資者融資情況

投資者有融資經驗的比例不高,融資渠道主要為證券經營機構,融資杠桿不高,投資者對于融資買賣股票較為謹慎。

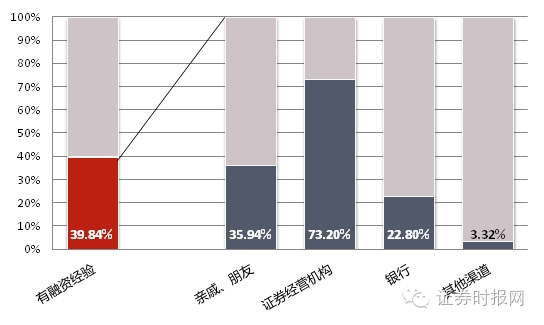

圖9:投資者的融資情況

參與調查的投資者中,僅39.84%有融資經驗。在融資渠道方面,73.2%的投資者選擇會通過證券經營機構融資,35.94%選擇親戚朋友,22.8%則選擇了銀行等金融機構。

在融資與本金的比例方面,在有融資經歷的投資者中,45.40%的投資者會將融資與本金的比例控制在50%以內,42.67%的會控制在50%-100%,僅0.65%的會達到甚至超過200%;而與之相應,這三個比例在沒有融資經歷的投資者中分別為:67.85%、24.46%、0.80%,顯示了沒有融資經歷的投資者更為謹慎的態度。

5、投資者盈虧情況

投資者對自己的投資業績認識較為清楚。

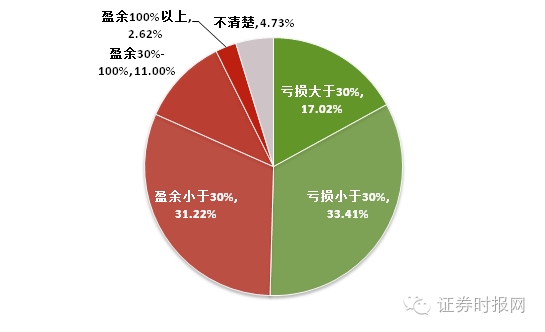

圖10:開戶以來,投資者的盈虧情況

達到50.43%的投資者自開戶以來的投資是虧損的;44.83%的投資者是盈余的,但31.22%的投資者盈余低于30%,僅有2.62%的投資者盈余超過了100%;仍有4.73%的投資者不清楚自己的投資業績。上述結果暫未考慮投資者盈虧與大市的關係,事實上,行為金融學相關的研究表明,“大概僅有5%-10%的散戶投資者可以在相對較長的時間里有持續跑贏市場的優異表現。”

投資者投資出現虧損的原因多種多樣,但顯示了明顯的過度自信、過度反應、處置效應、羊群效應等多種不理性行為,也有頻繁交易、錨定效應、“風險幽閉症”之嫌。選擇“股市暴跌後急搶反彈”、“重倉強勢股”、“易衝動,容易受道聽途說的消息影響”的比例均超過了40%;選擇“寧可小跌,也不長套”、“頻繁操作”的比例也超過了20%,選擇“盲目地多買股票以分散投資風險”的比例也接近20%;而選擇“遭遇上市公司、中介機構或機構投資者的違法違規行為”的佔比不足10%,顯示了證監會全面從嚴監管的效果,同時也對監管工作提出了更高的要求,因為沒有明顯證據表明這不足10%的投資者損失不是慘重的。

6、投資者對係統性風險的了解情況

根據是否可以被分散,金融風險分為係統性風險和非係統性風險,其中,係統性風險為不可分散的風險。非係統性風險為可分散或可回避的風險,主要影響單一證券。

對于係統性風險和非係統性風險,61.91%的投資者更關心係統性風險,但投資者又沒有選擇充分分散的投資組合,這兩者間的矛盾揭示了投資者可能在關注風險時並不理性。

投資者對各項係統性風險認識水平不高,僅為基本了解,平均得分為3.071;通過配對數據的非參數統計檢驗發現,配對T檢驗的T值為7.286,相應的P值為0,說明各項係統風險的平均得分顯著地高于總整體風險的平均得分,投資者對係統風險更為了解。類似的也發現,投資者對係統風險的了解得分的確高于非係統性風險。對各項係統性風險的調查結果顯示,各項係統性風險的平均得分在2.980-3.138之間,詳見表1.

注:“平均得分”為各項係統性風險的平均得分;“整體平均得分”為所有單項風險的平均得分。

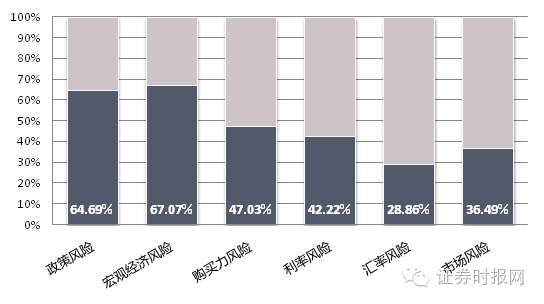

投資者對各項係統性風險的關注較為分散。

係統性風險中,投資者選擇關心政策風險和宏觀經濟風險的比例均超過了60%;選擇購買力風險和利率風險的比例也超過了40%;選擇市場風險的比例接近40%;選擇匯率風險的比例接近30%,從投資者的角度對中國資本市場開放程度顯示了一定程度的關注。

圖11:投資者對各項係統性風險的關注度

7、投資者對非係統性風險的了解情況

投資者對各項非係統性風險認識水平也不高,僅為基本了解,平均得分為3.030。通過配對數據的相關性檢驗發現,各項非係統性風險的平均得分與整體風險的得分高度相關;通過配對數據的非參數統計檢驗發現,配對T檢驗的T值絕對值為7.251,相應的P值為0,說明各項非係統風險的平均得分顯著地低于總整體風險的平均得分,顯示投資者對非係統風險不甚了解。類似的也發現,投資者對各項非係統性風險的了解尚不如係統性風險。調查結果顯示,各項非係統性風險的平均得分在3.003- 3.089之間,詳見表2.

投資者對各項非係統性風險的關注也較為分散,但較各項係統性風險的關注集中度高些,這從各項非係統性風險的平均得分的離散程度也可看出。

非係統性風險中,投資者選擇經營風險和財務風險的比例均超過了60%;選擇信用風險和流動性風險的比例也超過了50%;選擇操作風險的比例接近40%;選擇其他風險的比例接近10%。

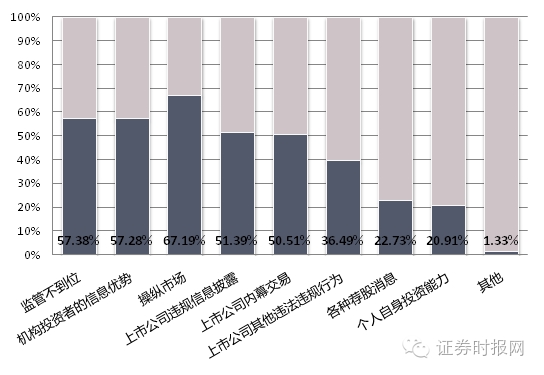

圖12:投資者認為非係統性風險的其他來源分布情況

投資者認為非係統性風險其他的來源主要是各種違法違規行為。

將近70%的投資者認為非係統性風險來源于“操縱市場”行為;將近60%的投資者認為來源于“監管不到位”和“機構投資者的信息優勢”;超過50%的投資者認為還來源于“上市公司違規信息披露”、“上市公司內幕交易”;選擇來源于“上市公司其他違法違規行為”的投資者也幾近40%;而選擇“各種薦股消息”、“個人自身投資能力”的比例僅剛超過20%。可見,投資者對監管本身提出了迫切的要求,並對機構投資者、上市公司行為的合法合規有著更高的期望。

8、投資者風險防范狀況

調查結果顯示,投資者風險防范狀況不容樂觀。

僅89.80%的投資者在開戶的證券營業部參加了投資者風險承受能力測評,這表示證券公司的投資者適當性管理仍需從嚴執行。選擇通過“交易係統的交易風險揭示”、“證券公司網站和現場的投資者教育欄目”、“證券公司組織的培訓”獲取風險提示的投資者均超過了60%;選擇通過“交易所或協會的網站”的投資者不足40%;選擇通過“證監會的網站”的投資者僅20%;而事實上,證監會和交易所或協會的網站發布的信息最為權威,因此,監管機構、自律組織等需要對自身的網站加強宣傳,提高在普通投資者之中的影響力。

在選擇防范風險的有效手段時,幾近70%的投資者選擇了“風險分散”,而這與投資者投資組合不夠分散形成了鮮明的對比,也驗證了投資者對風險的認識不清;選擇“風險對衝”的投資者幾近60%;選擇“風險轉移”、“風險規避”的投資者均超過了40%;選擇“風險管理”的投資者也超過了30%,這一比例超過了選擇認為非係統風險來自于“個人自身投資能力”的比例,這對投資者自身的水平提出了更高的要求。證券風險雖然是多方面造成的,但投資者自身對風險認識不夠明晰,並且熱衷于跟風投機行為,不利于理性、高效的證券市場的形成,反之也更為加大了市場的波動和風險。

9、投資者建言獻策

本次問卷調查僅收到不足200條建議,投資者參與度僅2.56%,投資者並不踴躍,也在一定程度上反映投資者可能較為缺乏風險意識,或對風險不是很了解。

投資者建言獻策主要集中于監管、適當性、違規行為、政策幹預和投資者教育方面。“多給中小投資者辦點實事” 是來自投資者的呼聲。

監管方面,投資者認為“三公是這個市場存在的根基”,希望“加強監管,多為中小投資者爭取權利”,“多規范市場”,希望“完善監管機制,加強信息披露”、“信息透明、準確”;投資者建議“加強對上市公司的監管,以及對金融行業的規范治理”、建議“規范上市公司信息披露工作”,建議“監管部門經常核查上市公司的信息披露及相關交易的合理性、合法性”。

適當性方面,投資者希望“放寬各金融產品的投資者準入條件”,希望“盡快完善金融市場,取消散戶單邊交易壁壘,散戶和機構最大的不同是機構可以做空以對衝做多的風險,而散戶只能做多”,建議“推出更多的對衝基金和杠桿型基金”。

違規行為方面,投資者認為上市公司常出現“操縱股價”、“信息披露違規”等違規行為,“上市公司或市場參與各方的違規成本太低,極易導致市場亂象,散戶吃虧”,希望“加強監管上市公司的違法違規行為,監管惡意炒作行為,加大違規行為的處罰力度,讓中小投資者維護權益渠道變得簡單容易”,建議“盡早建立健全法制公平的市場環境”,建議“大力打擊操縱”。

政策幹預方面,投資者期望“嚴格執行證券法”。另外,投資者認為,認為“政策面的控制太多,影響正常交易走勢的風險”,應及時披露宏觀政策的導向,“減少政策性幹預”,加強監管的同時,“適度開放”。

投資者教育方面,投資者希望“加強投資者教育,加強監管,還市場公平、公正”,希望“多加強培訓”、“多信息渠道了解投資中的風險”;此外,投資者認為“問卷上的風險已提示得太全面了”。

中證中小投資者服務中心有限責任公司、上海證券交易所聯合調查發布。

[責任編輯:李帥]