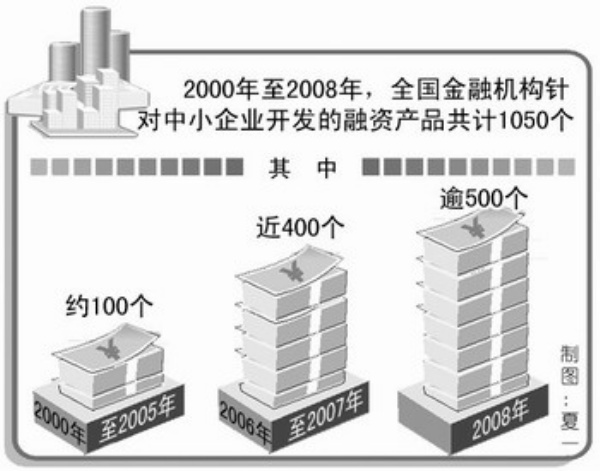

2000年至2008年,全國金融機構針對中小企業開發的融資產品共計1050個。其中:2000年至2005年,全國金融機構推出中小企業融資創新產品約100個;2006年至2007年,全國金融機構推出中小企業融資創新產品近400個;2008年,全國金融機構推出中小企業融資創新產品逾500個

中國人民銀行最新發布的地區金融市場報告顯示,近年來,各地區積極營造良好的融資環境,不斷加大對中小企業的金融支持力度。針對中小企業資產規模小、可供抵押資產相對不足、財務信息不健全等實際情況,各金融機構在“產品、制度、組織”等方面大力開展金融服務創新,取得明顯成效。

產品創新不斷推進,為中小企業融資“量體裁衣”

報告顯示,各金融機構不斷深入了解企業對金融服務的需求狀況,通過精細化的管理和服務,為中小企業提供了“量身定做”的融資創新產品,其主要途徑有:一是擔保物及擔保方式創新。金融機構積極拓展擔保物范圍,充分利用中小企業擁有的股權、應收賬款、銀行承兌匯票、營運車牌、專利、商標、林權、土地經營權等資產和權利開展擔保類融資產品創新,並積極嘗試了保險公司信用保險、“多方聯保”等擔保方式。

二是貿易融資產品創新。結合外向型企業的生產經營特點,各金融機構通過充分挖掘和拓展企業營運過程中形成的各類資產權利的抵押擔保能力,推出了符合外貿企業需求的創新貿易融資產品,比較典型的產品有“融易達”、“貿易融資易”、“出口融信達”、“出口發票池融資”、“訂單融資”等。

三是供應鏈融資創新。各金融機構堅持以核心企業為切入點,依照企業上下遊供應鏈關係,以業務自身的自償性特點為風險控制基礎,利用保理、票據、貨權質押等手段,在產供銷等環節廣泛開展了中小企業供應鏈金融服務。如部分金融機構推出了“小企業成長伴侶”、“全程通金融服務網絡”、“‘1+N’供應鏈金融服務”、“買方付息票據貼現”等。據調查,2000年至2008年,全國金融機構針對中小企業開發的融資產品共計1050個。分地區看,東部、中部、西部、東北地區分別為443個、206個、95個、55個,佔比分別為 42.2%、19.6%、9%、5.2%。

據中國人民銀行有關負責人介紹,各地區中小企業融資產品創新呈現以下特徵:一是產品創新步伐不斷加快。2000年至2005年,全國金融機構推出中小企業融資創新產品約100個。2006年以來,產品創新步伐明顯加快,每年新推出的融資創新產品超過100個,其中2006年至2007年,全國金融機構推出中小企業融資創新產品近400個,2008年的融資創新產品逾500個。

二是創新產品的“含金量”明顯提高。目前,東部、中部地區傳統的擔保類融資創新產品佔比已降至1/3左右,而貿易融資、循環融資、供應鏈融資等其他融資創新產品佔比上升至2/3;西部、東北地區其他融資創新產品佔比也接近50%。

三是直接融資產品創新取得新突破。2008年10月,全國首批6 家試點中小企業短期融資券發行正式啟動,注冊發行額度2.52億元。浙商銀行于2008年11月成功發行6.96億元中小企業信貸資產支持證券,開拓了利用直接融資工具支持中小企業發展的新渠道。

制度創新不斷深入,構建中小企業融資“長效機制”

近年來,各金融機構普遍加強了對中小企業融資服務方面的制度建設。中國人民銀行發布的統計數據顯示,目前多數銀行業金融機構已出臺中小企業信貸管理辦法或操作規程等相關制度,其各地分支機構也結合當地實際制定了相應的細則。

在切實可行的操作規程指引下,金融機構紛紛簡化了中小企業貸款手續,推進中小企業信貸流程再造,進一步提高了審批效率,在更大程度上滿足了中小企業的信貸需求。如建設銀行開發的“信貸工廠”模式,通過主動創新機制,將“標準化”、“專業化”的現代管理理念融入貸款程序,通過流水線、集約化的管理模式加快中小企業貸款審批速度,部分試點地區的中小企業信貸審批效率提高了一倍,從源頭上降低重復勞動帶來的高成本,將中小企業融資問題落到了實處。

與此同時,銀行業金融機構還不斷完善考核激勵機制,建立起有利于中小企業貸款的考核體係,對中小企業貸款實行單獨統計,單獨考核,單獨獎勵,培育和穩定了中小企業貸款營銷隊伍,不斷提高了其開拓中小企業信貸業務的積極性,進一步增強做好中小企業金融服務的使命感、緊迫感、責任感,使中小企業金融服務水平再上臺階。

組織創新不斷突破,搭建中小企業融資“綠色通道”

在中國人民銀行和中國銀監會的有力引導下,中小企業金融服務專營機構不僅廣泛地建立起來,而且正在發揮越來越明顯的作用。各金融機構專設的中小企業融資服務部門,配備了專業團隊,形成了專門通道,為中小企業提供了全方位的金融服務。如招商銀行2008 年在蘇州專門成立小企業信貸中心,嘗試從專業化運作角度破解中小企業融資困境;民生銀行在全國設立6個專營中小企業金融業務的工商企業金融事業部,直接從事中小企業信貸審批發放。各地區金融機構也紛紛設立發放中小企業貸款的專門部門,絕大多數國有商業銀行、股份制商業銀行已在一級分行層面設立了小企業經營中心,部分國有商業銀行在二級分行也設立了小企業專營中心,初步形成中小企業業務經營的專門組織體係。

業內人士認為,為進一步完善中小企業金融服務,今後還應從以下3方面繼續推進中小企業融資創新。首先,進一步暢通融資渠道,加強擔保體係建設,完善貸款風險補償機制。其次,金融機構要建立健全中小企業融資專營化商業模式,整合資源,集中服務于中小企業市場。要從風險定價、成本利潤核算、業務流程、激勵約束、人才隊伍建設等多個方面完善機制;通過制度安排和體制設計,從根本上建立中小企業融資創新的長效機制。再次,需要相關各方齊心合力,繼續為中小企業融資創新營造良好的外部環境,如在應收賬款質押貸款、知識產權抵押貸款等產品推廣方面,就需要工商、稅務、評估、審計等相關各方的溝通和支持。(經濟日報)

下一頁:

五大商業銀行行長:創新業務破解中小企業融資難