原標題:山東地礦評估障眼法:嚴重虛估的銷售價格

證券市場周刊·紅周刊作者 田剛

編者按:山東地礦這個歷經多次重組且6次更名的企業,本次雖由原有主營的化工貿易類經營資產華麗麗轉身為鐵礦石開採資產,但在鐵礦石價格日薄西山的大環境背景下,此次轉身能否是其最終歸屬?在此次收購太平礦業和盛鑫礦業過程中,山東地礦通過高估產品預計銷售和低估折現率的方式,人為抬高了資產收購價格,涉嫌向資產原持有人進行利益輸送,進而使得上市公司股東為此多付出數千萬元對價。

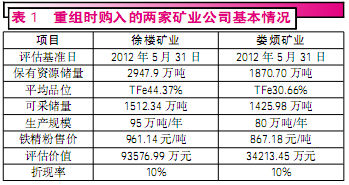

山東地礦(000409)前身為泰復實業,自2012年剝離了原有的化工貿易類經營資產,轉而被注入魯地投資所持的鐵礦石開採資產後,才被正式更名為現在的“山東地礦”。根據2012年12月發布的資產重組報告書,上市公司以18.09億元的總價購入魯地投資、徐樓礦業、婁煩礦業,核心資產則是徐樓鐵礦採礦權和婁煩鐵礦採礦權。

在借殼上市完成之後,山東地礦並未停止礦權的收購擴張,先是在2013年10月15日以10010.31萬元的價格收購了蕪湖太平礦業有限責任公司90%的股權(核心資產為其擁有的蕪湖市鳩江區施墩鐵礦採礦權,于2012年12月5日獲得的採礦許可證),後又于今年1月14日以14000萬元的價格收購了山東盛鑫礦業有限公司70%的股權(核心資產為其擁有的大高莊鐵礦採礦權,于2010年11月24日獲得的採礦許可證)。

從新收購公司基本面情況看,盡管這兩家公司早已拿到了採礦許可證,但截止到被山東地礦收購時仍處在建設階段,尚未正式投產,也沒有產生任何實際經營效益,這意味著山東地礦在收購完成之後,仍需要對這個礦進行很大金額的固定資產投入才能正式運營。

以大高莊鐵礦為例,可以發現這個礦口的可採儲量、生產規模和平均品位,與先前借殼上市注入的婁煩礦業很相似,但是前者評估價為24834.89萬元,後者則高達34213.45萬元,表面上看,大高莊鐵礦存在一定程度低估,但實則不然。因為大高莊鐵礦現有基建基礎非常薄弱,根據相關信息披露,仍需要2.49億元固定資產投入;而相比之下,婁煩礦業則成熟得多,僅需不足1億元用于礦山地下開採工程的規模擴張。如果將固定資產投入金額考慮到項目的總投資額中,可以發現大高莊鐵礦的實際投資成本,已經遠超過了婁煩礦業。

也正是這一點,引起了《紅周刊》記者的關注“收購價格參考了兩家公司所持採礦權的收益法資產評估結果”,但正是這兩宗收購的資產評估結果,存在很大疑點。

需要說明的是,山東地礦針對這兩宗收購的資產評估方法,均採用了收益法,也稱收益現值法,是通過估算被評估資產在未來的預期收益,並採用適宜的折現率折算成現值,然後累加求和,得出被評估資產評估值的一種資產評估方法。運用收益法進行資產評估的基本思路是:投資者購買收益性資產是一種投資行為。其目的往往並不在資產本身,而是資產的獲利能力,即資產的價值通常不是基于其歷史價格或所投入的成本,而是基于其未來所能獲取的收益。

收益法評估結果主要取決于兩個方面,作為算式分子的預計未來現金凈流量,和作為算式分母的折現率,根據一般數學原理,預計未來現金流量與最終評估結果呈正相關,預計的凈現金流越高,評估的資產價值也就越大;折現率則相反,折現率越高,評估的資產價值也就越小。

山東地礦在對太平礦業和盛鑫礦業進行資產評估的過程中,無論是作為分子方的預計未來現金凈流量,還是作為分母方的折現率,均存在很大問題,這里面存在一定的偏差。

針對《紅周刊》的質疑採訪,上市公司連同資產評估中介機構給出了詳細的回復解釋,態度上值得稱讚。但積極的反應並不等同于上市公司在收購外部資產時給出的對價就是合理的,相反,經過仔細對比和分析後可以發現,山東地礦在收購太平礦業和盛鑫礦業的過程中,所依據的資產評估參數並不合理,進而導致資產評估價值遠高于擬收購資產的真實價值,使得擬收購資產原持有人佔盡了便宜,同

時也令上市公司股東多付出了數千萬元對價。而這正是本文所要討論的重點。

公司針對鐵精粉售價未來的預計參照的是過去5年的平均價,這違背了基本的資產評估參數取值原則,在鐵精粉價格持續看淡的市場背景下,將會導致資產價值高估。

嚴重虛估的銷售價格

根據評估報告披露的數據,山東地礦在收購山東盛鑫礦業70%股權,以及其對應的大高莊鐵礦採礦權過程中,所進行資產評估選取的鐵精粉不含稅銷售價格為907元/噸,但這一價格是否合理呢?(注:大高莊鐵礦鐵精礦屬酸性鐵,此類鐵礦石在後期冶煉過程中需要加注溶劑性灰岩或白雲母作為中和材料,冶煉成本相比鹼性鐵更高,因此作為鐵礦石消費方的鋼廠更加喜歡使用鹼性鐵,而市場價格方面,酸性鐵礦石的銷售價格也一直比鹼性鐵更低一些。)

紅周刊記者從相關金屬交易網站上查閱到的2013年9月上旬(太平礦業和盛鑫礦業評估時點中間時段)、今年1月14日(山東地礦發布收購盛鑫礦業70%股權暨大高莊鐵礦當日)和今年最新的3月6日的山東省各地區酸性鐵礦石售價,當時泰安地區鐵精粉濕基不含稅價格為860元/噸,折算後的幹基不含稅955.56元/噸(如表4)。(注:鐵精粉按照幹濕程度不同分成幹基和濕基兩種,1噸濕基鐵精粉能加工成0.9噸幹基鐵精粉,兩者價格上會存在10%的折算差異;同時有些地區公布的是含稅銷售價,有些則是不含增值稅的凈價,這兩種情形也會相差13%的鐵礦石增值稅適用稅率。)

從表5數據不難看出,目前的山東各地區酸性鐵精粉價格已經遠低于當時資產評估所選取的“預計未來銷售價格”907元/噸,貶值15.32元/噸。

針對《紅周刊》的此項質疑,山東地礦給出的解釋為:“大高莊鐵礦採礦權評估中採用的是近5年平均銷售價格,確定為不含稅價格907元/噸,我公司曾對大高莊鐵礦同邊礦山進行過市場調研,該地區周邊同類鐵礦(酸性鐵礦石)近三年平均價格實際約1150元左右,不含稅單價為983元/噸。”

從表面上看,公司已經回答了紅周刊的質疑,但事實上這種解釋卻有偷換概念之嫌,並不能夠解釋資產評估參考的銷售價格比該類產品實際市場銷售價格更高這一問題。

前文在針對資產評估收益法的簡單介紹中已經說明,首先應當“評估資產在未來的預期收益”,就大高莊鐵礦收購這一案例而言,資產評估過程中應當預計未來數年的鐵精粉銷售價格;然而山東地礦參照的則是“近5年平均銷售價格”。資產評估本應當是向前看、著眼未來,但是山東礦業在實際操作中卻是在向後看、回顧過去,這顯然與資產評估收益法的運算邏輯背道而馳,在這一關鍵參數的選取方面,山東地礦顯然違背了基本的資產評估原理。

如果這種錯誤不是專業技能層面的操作錯誤,就只能猜測是刻意偷換概念的有意為之了,因為將“著眼未來”偷換成“回顧過去”,對于被評估方,即大高莊鐵礦而言是大大地有利。

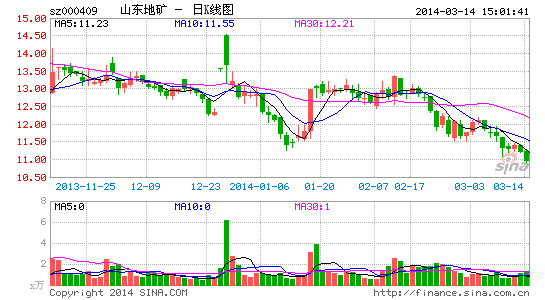

山東地礦本次收購大高莊鐵礦的評估基準日選擇在2013年9月30日,收購公告是在2014年1月14日才正式發布,期間間隔了3個半月左右。恰恰在這三個半月,鐵礦石現貨價格不僅出現非常明顯下跌,且代表市場預期的期貨價格也出現了驚人的“雪崩”式下跌。表5數據顯示,自去年9月到今年3月以來,酸性鐵精粉價格跌幅達9%。而從附圖也可看出,在大連商品交易所上市的鐵礦石期貨主力合約1405和1409,從2013年10月上市以來至今累計跌幅均超過了20%。

而事實上,無論從近年來我國經濟增速的變化,還是政府明確要求淘汰落後產能、企業去庫存,以及中下遊需求強弱等方面來看,未來一兩年內,鋼鐵企業對鐵礦石的需求要遠遠小于預期的。高盛在2013年上半年的報告中預計:“鐵礦石的價格在2013∼2015年分別為139美元、115美元和80美元,價格走低的因素包括從2014年起出現的結構性過剩、中國經濟放緩、鋼鐵生產增速下滑、海上運輸的鐵礦石和中國本土生產的鐵礦數量增加等”(鐵礦石分析內容見附文2)。

如此來看,山東地礦所收購的大高莊鐵礦目前的實際價值,其實相比評估基準日的2013年9月30日早已出現了貶值,這意味著以2013年9月30日確定的評估價值收購大高莊鐵礦無形中已經遭受了巨額損失,只不過這種損失不會在其會計利潤當中顯現出來而已。同樣的問題也存在于山東地礦此前收購蕪湖太平礦業90%股權暨施墩鐵礦採礦權過程當中。

在兩次收購過程中,針對同類資產評估選取的折現率大相徑庭,過低的取值標準導致收購資產評估價值大幅飆升,使上市公司蒙受了巨額損失。

嚴重低估的折現率

山東地礦在收購大高莊鐵礦和施墩鐵礦的過程中,不僅通過操縱產品銷售價格選取標準來人為抬高收購價格,且針對兩宗採礦權收購選取的折現率更是低得驚人,進而導致大幅抬高了擬收購資產價格。

先前收購蕪湖太平礦業90%股權暨施墩鐵礦採礦權時,山東地礦選定的折現率為8.2%,而此後在收購山東盛鑫礦業70%股權暨大高莊鐵礦採訪權時,選定的折現率則為8.3%。

從財務管理的定義來看,折現率代表了投資者,也即計劃收購兩宗採礦權的山東地礦,其對于收購的這類資產的預期收益率。

例如,假設大高莊鐵礦日後產生的經濟效益,與資產評估所選定的參數完全一致,以山東地礦付出的1.4億元收購價款作為“本金”測算,復合收益率即為8.3%。

但是這一收益率能否滿足投資者的預期呢?要知道山東地礦在半年報和三季報中披露的年化凈資產收益率還均超過了10%,而新收購的兩宗採礦權的預計收益率卻還遠低于這一水平,這合理嗎?

針對此項質疑,山東地礦給出的解釋是“大高莊鐵礦折現率的取值屬于非礦業權價款評估評估項目,根據《礦業權評估參數確定指導意見》(CMVS30800-2008),折現率的基本構成為:折現率=無風險收益率+風險報酬率。無風險收益率參考政府發行的中長期國債利率或同期銀行存款利率(五年期)來確定(4.75%),風險報酬率確定方法為風險累加法,即:風險報酬率=勘查開發風險報酬率+行業風險報酬率+財務經營風險報酬率,其中勘查開發風險報酬率取值范圍為0.35%∼1.15%,行業風險報酬率取值范圍為1%∼2%,財務經營風險報酬率取值范圍為1%~1.5%。假如上述各項風險報酬率均取最高值,累加結果為9.4%。”

這一段看似專業性很強且有理有據的解釋,實際上隱含了一個很大的問題,就是針對“無風險收益率”的確定是否合理,山東地礦在收購施墩鐵礦和大高莊鐵礦過程中,均是參照了同期五年期銀行存款利率4.75%。但是考慮到目前銀行實際執行的存款利率,較基準利率均存在10%左右的上浮,而山東地礦仍以銀行存款基準利率為參照,這本身就有失偏頗。

事實上,如果對比山東地礦在2013年初借殼上市時的資產評估參數選取,就會更加明顯。當時在將徐樓礦業和婁煩礦業兩宗採礦權注入到上市公司過程中,確定的折現率高達10%,顯著超過了此次收購施墩鐵礦和大高莊鐵礦時選取的折現率。

將兩次資產評估折現率構成進行比對可以發現,三項風險報酬率的確定范圍是完全一致的,惟獨無風險收益率卻相差了1.4個百分點(見表6),這是因為借殼上市時無風險收益率參照了“距離評估基準日前最近發行的長期國債票面利率(財庫【2012】61號,國債代碼:121706,期限5年)”。

同一家公司,在前後相隔一年的兩波收購過程中,選取無風險收益率的標準卻出現了很大差別,這如何能夠令人信服呢?

更何況,眾所周知的是,2013年中還爆發了數次“錢荒”,國債收益率出現了顯著上行,對應著2013年的市場真實無風險收益率,應當明顯高于2012年才對。但是山東地礦則通過調整無風險收益率選取標準(前者參考國債收益率,後者參考銀行存款利率),大幅降低了折現率多達140個基點,最終導致擬收購資產價值的大幅提高。

如此明顯的無風險收益率選擇標準差異,怎不令人懷疑這是有意為之呢?盡管選取這一折現率參數的主體為名不見經傳的評估機構“青島衡元德礦業權評估咨詢有限公司”(相關分析詳見附文3),但是山東地礦作為評估委托人,也理應盡到客觀監察的之責,而從這一點來看,公司實在難逃虛增擬收購資產評估價值之嫌。

拋開復雜的現金流貼現模型,站在投資者角度、以上市公司獲得利潤作為參考,我們就不難測算出山東地礦針對太平礦業和盛鑫礦業多付了數千萬元收購款。

涉嫌向資產原持有人進行利益輸送

綜上分析,我們可以得出結論,山東地礦在收購太平礦業和盛鑫礦業的過程中,通過高估產品預計銷售和低估折現率的方式,人為抬高了資產收購價格,涉嫌向資產原持有人進行利益輸送。而山東地礦的投資者最為關注的則是,針對這兩宗收購案,上市公司到底多花了多少錢?投資者在無形中蒙受了多大的損失?

如果拋開繁冗復雜的現金流量折現模型,對于山東地礦的投資而言,最直觀的投資成本便是太平礦業90%股權和盛鑫礦業70%股權的收購價格所帶來的直觀收益,便是兩家公司預計的凈利潤。

由于山東地礦高估了鐵精粉未來銷售價格,直接導致了營業收入和利潤的高估,而且考慮到礦口開採和加工的成本並不會隨著鐵精粉價格而波動,則這部分高估的價格將全部轉入到利潤的高估當中。

“預計未來銷售價格”是一個較為主觀的判斷,如果我們僅援引高盛及其他機構對于中長期鐵礦石價格的判斷結果來計算,則對上市公司有失公正,因此,不妨以山東地區今年3月13日鐵精粉891.68元/噸來作為參照。

需要說明一點的是,山東地礦收購的太平礦業施墩鐵礦是更受市場青睞的鹼性鐵礦,銷售價格通常高于酸性鐵礦30元/噸,為合理起見,在“復盤”施墩鐵礦合理價值時,將選取921.68元/噸作為預計售價。以此計算,收購大高莊鐵礦的預計銷售價格,高于合理價格15.32元/噸,收購施墩鐵礦則溢價了55.9元/噸,再折算到兩家公司的年產量,就不難反算出兩次資產評估合計產生的利潤高估金額高達2343.6萬元/年,所佔預計利潤總額的比重將近四分之一(見表7),進而按高估比例測算得出山東地礦因為不合理的資產評估參數選擇而多付出的收購價款高達5524.09萬元。

要知道,根據山東地礦于2014年1月21日發布的業績預告公告來看,2013年實現凈利潤在同比大增了56.36%∼63.80%的基礎上,尚且不會超過13200萬元,僅這兩宗收購多付出去的收購成本,就將吞噬掉全年利潤的四成以上;在令兩宗礦產原持有人爆賺一筆的同時,也讓上市公司股東在不知不覺中蒙受了數千萬元損失。

[責任編輯: 王偉]