在泡沫破滅周年之際,中國的股票、債券、房地產和匯率仍然昂貴。傳統的風險指標顯示的避險傾向和最近風險資產的強勁走勢預示著全球市場瀕臨著波動性暗涌

【財新網】(專欄作家 洪灝)“歷史是一場夢魘,我企圖從其中清醒過來。” ─ 詹姆斯 喬伊斯的《尤利西斯》

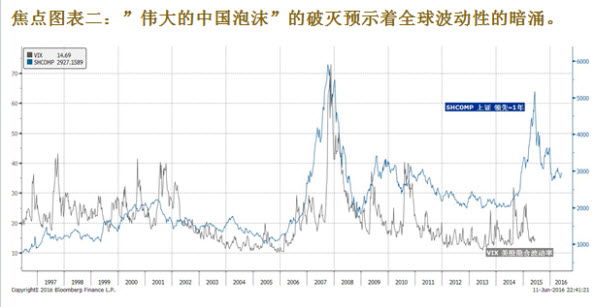

概要:“偉大的中國泡沫”最終在2015年6月破滅了。融資交易產生的強平行情和人民幣貶值觸發的全球市場波動是這次泡沫破滅不一樣之處。在泡沫破滅周年之際,中國的股票、債券、房地產和匯率仍然昂貴。傳統的風險指標顯示的避險傾向和最近風險資產的強勁走勢預示著全球市場瀕臨著波動性暗涌。英國脫歐、美聯儲和監管部門的82號文都可以成為潛在的觸發點。市場忽略了這次泡沫破滅里隱藏的線索,即上證往往提前一年左右預警全球市場波動性事件。

債券收益率接近歷史低點、在人民幣貶值的背景下房價卻不斷上漲。這些都是當下市場格局里最弱的環節。從全國平均價格同比變化來衡量的房地產價格周期即將見頂。銀行仍在竭力繞過監管部門對于“影子銀行”通發的一係列條文。這一現象暗示了經濟里實際杠桿和融資成本高企。與此同時,資產價格的泡沫化令投資回報下跌。此種格局日益難以維係。

上證較其理論底部支撐位2,500點仍高出約17%,而香港市場則在嘗試修復。然而,全球市場波動必然會影響中國的兩地市場。另一方面,人民幣匯率仍將不斷震蕩,雖然其價格已反映許多利空。供應側改革的影響將逐步生效,一波一波地緩解大宗商品超賣的狀況。在市場不確定性激增之時,黃金會閃爍。

“偉大的中國泡沫”的起因和幻滅:“偉大的中國泡沫”破滅的一年後,中國市場像一處古老的廢墟,靜靜地棲息在世界的邊緣。那些曾經喧鬧的交易大廳回歸平靜,在這一年里市場指數的跌宕里似乎仍然能聽見寂靜的回響。去年那藐視全球所有市場的天量成交現在只剩下其峰值的一隅。由于對股指期貨交易的限制,期貨對衝的代價變得非常昂貴,而且操作困難,同時還有“覺悟問題”的嫌疑。因此,股指期貨遠期持續相對于現貨貼水。泡沫的破滅已讓上證下跌了接近一半,並扭曲了市場形態。然而,中國的股票、債券、房地產和匯率依然昂貴。

在偉大的中國泡沫接近其高峰的時候,市場的極端回報率開始密集分布。其原因是直觀的:交易員時刻都在評估比較繼續保持倉位的收益率和現在馬上兌現倉位的收益率。隨著市場的上漲,回報率變得越來越高,在樣本分布里出現的概率也越來越小。因此,隨著收益率出現的概率下降,市場的收益率必須飆升,使預期收益率足夠補償交易員繼續停留在市場里所要承擔的風險 ——這就是為什麼市場指數在泡沫的後期將近乎垂直爬升。然而,由于這些小概率事件在泡沫峰值附近不斷積累,市場進一步上漲的可能性變得越來越小——就像是每手牌都能摸到同花順一樣無以為繼——直到極端回報率出現的概率變得非常小,以至于泡沫的崩潰最終不可避免地到來。

在進行了自由流通股的調整後,在泡沫的頂峰,中國市場股票的平均持有周期為一周左右——這是市場投機交易白熱化的一個重要標志。大家都在忙著尋找那個接盤俠,那個更大的傻瓜。值得注意的是,在1989年臺灣泡沫的頂峰階段,自由流通股票每年換手率接近二十次。也就是說,在臺灣泡沫的高峰期自由流通股份的平均持倉長度大約是15天左右。(更詳盡的討論,請見2015年6月16日的《偉大的中國泡沫:800多年歷史的領悟》)。“偉大的中國泡沫”的破滅在6月15日之前早已成為了歷史的必然,不管融資交易是否存在。

“偉大的中國泡沫”的破滅預示著波動性事件將籠罩全球:很快又是布魯姆日。(每年的6月16日被全球詹姆斯 喬伊斯的粉絲命名為布魯姆日Bloomsday,因為布魯姆Bloom是《Ulysses尤里西斯》這本書的主人公。)股災的時候,中國證監會的救市行動、央行接連雙降、限制股指期貨的交易、對高頻交易投機分子的糾察、曇花一現的熔斷機制以及“國家隊”入市等事件現在依然歷歷在目。專家們還在不停地反思股災遺留下來的問題。但對我們而言,更重要的是從一年前的泡沫破滅中梳理出未來市場的預示。

這次股災的不同之處在于,在股災初期中國市場的波動幾乎沒有對歐美市場造成擾攘。而香港其實在上證見頂前約一個半月就已見頂了。其後,直到2015年8月1日的人民幣匯改,市場波動才開始從中國向海外蔓延。2015年8月24日,道瓊工業指數錄得超過1000點的跌幅,為有史以來最大單日點數跌幅。考慮到市場的巨幅波動,美聯儲也不得不把籌劃已久的加息決定推延至12月。

2016年1月8日人民幣第二輪的主動貶值再次擾動全球市場。上證于一周內四次觸發熔斷機制,兩星期內下跌了近1,000點。全球市場下挫至兩年來的低位,美聯儲也公開討論中國市場對其利率決策的影響。顯然,中國的匯改和資本賬戶逐步開放為全球波動性的傳染打開了傳導路徑。這就是本次泡沫破滅與過往股災不一樣的地方。

我們的研究顯示上證領先全球波動性上升大約一年。這種波動性傳導的路徑目前仍不清楚(焦點圖二)。直觀而言,上證領先中國經濟增長約6個月。因此,上證綜合指數走低預示著經濟增長的重重阻力。作為全球增長的重要引擎,中國經濟增長放緩會為其他國家帶來很大的困擾,其影響也終將在股票市場中逐步顯現。

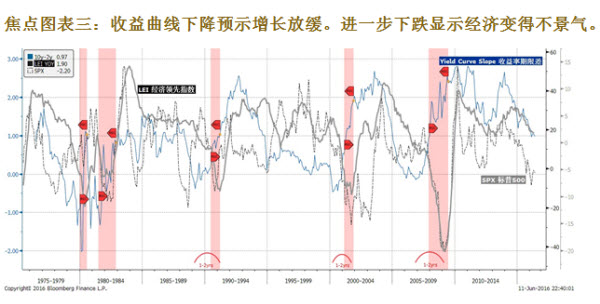

領先指標正在下跌,預示著經濟運行的壓力:盡管量化寬松實行多年,全球經濟領先指標卻暗示經濟增長即將放緩。以十年和兩年美國國債收益率之差來衡量的收益率曲線的期限差在不斷下降。美國世界大型企業研究會Conference Board發布的經濟領先指標也在下跌,雖然幅度較少。由于投資者預期長期增長將會放緩,他們會買入較長期政府債券作為對衝。與此同時,由于2015年底以來商品價格上漲,導致近期的通賬成為隱憂,投資者正在賣出短債。在過去五次美國經濟衰退中,曾有三次國債收益率曲線的平坦化提前至少一年預示了經濟衰退的到來(焦點圖表三)。

傳統風險指標與股市分歧——如此重大的預期缺口必將彌合:金銀比率是衡量銀價回報率相對金價表現的指標。本質上,金銀比率比較了銀價里隱含的增長預期和金價里隱含的避險情緒。銀金比率越低,市場避險情緒越高漲,一如當下市場的現狀。焦點圖表四顯示銀金比率的歷史走勢往往與標普500一致,驗證了其作為風險偏好指標的效能。

然而,2014年以來,銀金比率的走勢開始與標普500分歧,而近期兩者的分歧程度達到了極端水平。歷史上,銀金比率在類似低點往往伴隨著市場的顯著波動,例如2001年“9-11”前後,以及2008年全球金融危機。然而,標普500仍然處于歷史高位附近,而納指則呈雙頂形態。如此重大的預期缺口最終必將彌合。

與此同時,中美兩國10年政府債劵收益率已經下行至歷史低位附近。2008年全球金融危機之後,中國的長債收益率還沒有見過如此低的水平,而美國長債收益率則接近2012年7月底第三輪量化寬松前、及2013年5月“縮減恐慌”開始時的水平。2013年的美聯儲量化寬松縮減的恐慌也是造成當時中國“錢荒”的原因之一。像金銀比率一樣,長債收益率的大跌也反映風險偏好減弱,然而股市卻還沒有真正地調整(焦點圖表四)。

面對漸進的市場波動性飆升,在股票、債劵、貨幣、商品和房地產的各種資產類別之中,誰會守不住?

人民幣將持續波動,但進一步大幅貶值的空間有限:面對漸進的市場波動性飆升,哪一種資產類別最終會守不住?在最近的幾個星期里,人民幣兌美元走弱,反映了美元在加息前期的強勢。然而,人民幣12個月非交割遠期合約的價格已經下行到接近2008年底的低位。換句話說,人民幣貶值的預期已相當于歷史上曾有的最壞的時期。

2008年底是個重要的參考時點,當時金融危機席卷全球,中國也不能幸免。那時的人民幣遠期合約反映出來的人民幣貶值預期已經充分反映了2008年的困境。如果現在人民幣貶值預期與08年底的水平接近,那麼人民幣遠期的價格是否也已經比較充分地反映了當下經濟的弱勢?當然,沒有人能夠確定12個月後全球經濟會否比2008年那時更糟。目前,在美聯儲仍然舉棋未定之時,美元走強,而人民幣將持續波動。然而,與過去的兩次人民幣主動貶值比較,人民幣今年進一步大幅貶值的空間似乎有限(焦點圖表五)。

股票將承壓,目前仍高于理論底部支持約17%;並仍將受到海外市場的波動的影響:去年夏天至今,上證已被腰斬。從1996年起,上證以每年7%的復合增長率上升,大致等于中國在許多個五年計劃里所設定的長期經濟增長目標。按照這個增速,上證基本每十年翻一倍。這條以7%斜率上升的基線連接著上證1996年,2005年和2014年前後經歷的三個歷史性的底部。

也就是說,多年以來,中國的長期經濟增長目標決定了上證的回報。當上證的運行越是接近這條斜率為7%的基線時,基線的支持作用也會越顯著。同時,如果長期的增長目標越低,基線的支持位置也就會越低。這個現象解釋了為什麼股票市場對近期未來經濟增長路徑的爭議如此敏感。

綜上所述,上證2016年的理論底部為2500點。以目前的點位來看,上證大約高于這個底部17%,而且估值仍然昂貴。接下來的幾個月,由美聯儲或監管部門82號文所引發的潛在的流動性風險事件,又或者是英國脫歐,都有可能會成為下跌的導火索。雖然香港正嘗試企穩修復,無奈苦苦掙扎的全球市場又會成為它的累贅(焦點圖表六。請參考“市場底部何時何地”,2016年6月4日)。

債券短期風險上升:長端收益率接近歷史低點顯示債券當下高昂的估值。因此,債券將比人民幣和股票更為脆弱。歷史上,美國債券收益率飆升以往與全球金融危機發生的時間點相符。這些危機包括1987年的“黑色星期一”、1994年的拉美危機、1997年的亞洲金融危機、1998年的長期資本LTCM、2001年的“9-11”事件和2008年的全球金融危機。由于兩者歷史上密切的相關性,美國債券收益率的飆升將無可避免地影響中國的債券(焦點圖表五)。

近日,監管部門發出了82號文,以收緊表外的顯性或隱性的回購承諾。自2012年8月就同業代付業務而發出237號文後,監管部門先後出臺了一係列通函,以收緊對商業銀行貸款行為的監管。舉例說,2013年3月就理財產品而發出8號文旨在遏制資產負債表外信貸型理財產品的擴張;就同業業務而發出的127號文旨在收緊對資產負債表內的同業業務的監控。從本質上來說,商業銀行一直忙于在資產負債表內外以及各個資產負債表的項目之間轉移資產/負債,以逃避監管。銀行一直在努力地試圖規避監管的現象顯示出問題的幅度和廣度。這些問題如果不能得到解決,或許有一天會像被曬熱了的石榴突然爆開。

82號文是試圖堵塞影子銀行漏洞的最新法規。82號文要求把一些資產負債表外的資產重新入表,這將迫使銀行提高撥備和資本。盡管其范圍仍停留在指導性的階段,82號文將在未來幾個月拓展覆蓋范圍,並將提出更多的監管細節。該文對于流動性狀況帶來的影響仍有待觀察,而對小型銀行的影響會比大型銀行更為顯著。繼2013年3月發出的8號文在一定程度上引起了2013年6月的流動性危機之後,央行現在應比以往準備更充足以應對緊急情況。

房地產的長期趨勢已經轉向;低線城市將受到影響:人民幣升值一直是中國房地產泡沫的推動力之一。但房地產的長期增長趨勢已明顯停滯不前了。在一般情況下,一個國家可利用貨幣貶值刺激出口來增加外匯儲備。然後,這個國家可開始將其貨幣升值,令資產大規模重估。一旦貨幣升值接近其均衡點,資產重估將會停頓下來。這些貨幣調整的步驟反映出財富如何通過廉價貨幣制度首先從外國生產商轉移到國內,然後通過資產重估轉移到上流階級,最後轉移到普羅大眾 – 也就是泡沫接力的最後一棒。

這個過程看起來十分熟悉。在2005年7月人民幣升值趨勢開始之時,中國只有約8,000億美元的外匯儲備,但到2015年這個數字已增長4倍至接近4萬億美元。與此同時,中國房地產價格急速升至泡沫水平。若以史為鑒的話,人民幣貶值將是中國資產(包括房地產和股票)價格上行的強大阻力。

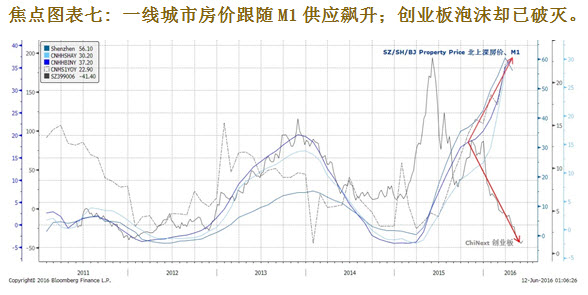

由于一線城市的房地產價格持續飆升,同時中國的貨幣供應激增,以往與這些指標密切相關的創業板已然崩盤(焦點圖表七)。盡管中國房地產的長期趨勢已明顯轉向,房地產泡沫破滅的時點仍難以具體預測。盡管如此,許多三、四線城市的房地產泡沫已經破滅。這些城市的房地產價格停止上漲,甚至自2014年以來已徹底開始下行。房地產行業目前面臨顯著供應過剩的情況,有關情況將需要多年的時間來消除。

此外,按不同級別城市平均價格的同比變化來衡量中國的房地產價格周期已經開始見頂。未來十二個月,許多三四線城市的房地產價格泡沫將開始幻滅,經濟改革將迫使地方政府放緩通過私人家庭加杠桿二去房地產庫存的政策。

泡沫的回響:”偉大的中國泡沫”破滅後的今年,中國像一個古老的廢墟,棲息在世界的邊緣。乍看之下,中國的金融市場好像一片死寂、結構扭曲。然而,中國仍不斷地引發全世界的關注並撩撥幻想,以及繼續幹擾全球市場的能力,證明了這個國家是全球係統之重。許多市場領先指標已淪為事後孔明。目前通過破譯市場領先指標以得到未來線索,就像迂回于故宮里一般,每道半掩的門都通向皇宮里更深的庭院,而外牆、屋檐卻只有細微的差別,只有經過反復的推敲方能領悟最終的預示。

愛德華 錢塞勒在他的經典之作《天誅地滅》中撰寫了1987年10月股災後的事情﹕“日本最大券商的代表被召集到財政部。他們被下令須保持日經平均指數于21,000點以上”。事實上,1929年大蕭條後美國亦曾試圖進行類似的救援任務,當時的銀行家齊聚于摩根的辦公室里,商議著如何提供資金以穩定市場。但這些努力最終以失敗告終。這些往事勾起了許多的回憶,讓人想起了在“偉大的中國泡沫”破滅過程中,不同的國家部門之間做出的空前的協調工作。歷史總是在不斷地重演。

在這“偉大的中國泡沫”破滅一周年之際,就讓我們以凱恩斯的《通論》里第22章的一句話作為總結。他對1929年大崩盤的概述,和目前的情況可謂異曲同工:“投機市場的根本在于市場參與者對投資標的的無知,以及投機者對市場情緒轉變的關注超過了對未來資產收益率的合理估計。當市場的幻想破滅之時,之前過度樂觀和超買形勢而產生的破滅力量將會是突發性的、甚至是災難性的。”

[責任編輯:葛新燕]