660億互聯網保險新規落地 部分非區域內產品限期兩月整改

導讀

保監會表示,沒有分支機構的地區,難以滿足完整服務流程,健康險等因其核保和理賠難以在網絡上直接完成,需要人工個案處理。另一方面,把保險當作理財產品快餐式銷售的行為,不利于保險機構和消費者明晰認知產品屬性和判斷風險,監管機構也需要為行業係統性風險把控負責。

保監會相關負責人表示,近期保監會將對某類業務規模突出的公司逐個約談,如果在規定時間內沒有相應整改,則可能面臨停止新業務等監管措施。

本報記者 劉艾琳 北京報道

7月27日,中國保監會正式下發《互聯網保險業務監管暫行辦法》(下稱《暫行辦法》),對三年累計迅速發展到660億規模,行業佔比5.7%的互聯網保險業務,給出了剛性規定。保險機構則有兩個月緩衝期,用以依據該文件調整不符合規定的相關業務。

文件中最受關注的一條,當屬保險公司可在未設立分公司的省、自治區、直轄市經營人身意外險、定期壽險和普通型終身壽險。這條規定對尚未完全設立全國分支機構的公司來講,有突破原有區域限制的一面;但對比市場現狀,亦等同于要求已通過網絡在無分支機構地區銷售健康險、萬能險、分紅險等產品的區域性公司,在兩個月內停止該類產品銷售,只可在獲批設立分支機構的區域內經營。

部分業內人士認為,這對中小型非全國牌照的公司業務發展不利,如不能在互聯網上聚集規模,只能迫使公司走向中間成本更高的銀保渠道。尤其是一些希望將互聯網視為可與大公司差異化競爭武器的新公司,發展將可能受阻。

但保監會表示,沒有分支機構的地區,難以滿足完整服務流程,健康險等因其核保和理賠難以在網絡上直接完成,需要人工個案處理。另一方面,把保險當作理財產品快餐式銷售的行為,不利于保險機構和消費者明晰認知產品屬性和判斷風險,監管機構也需要為行業係統性風險把控負責。

保監會人身險部主任袁序成在27日通氣會上表示,有了文件依據,近期保監會將對上述業務規模突出的公司逐個約談,如果在規定時間內沒有相應整改,則可能面臨停止新業務等監管措施。

根據中國保監會統計,2015年1-5月,共有91家保險公司涉足互聯網保險業務,累計實現保險收入659.93億元,互聯網保險業務規模佔比已達5.7%,比2014年同期提升1.5個百分點。

“應用技術手段識別消費者區域”

袁序成表示,根據現有規則,任何保險產品僅限于保險公司注冊地和設立分支機構的地區經營,為鼓勵互聯網創新發展,鼓勵拓展保障性業務兼顧風險防范,僅允許保險公司在沒有設立分支機構的地區,經營人身意外傷害保險、定期壽險和普通型終身壽險三種。

至于該文件沒有明確列出的其他人身險險種,都只能在取得區域牌照的地區經營,同時通過技術手段識別投保人所在地域位置。

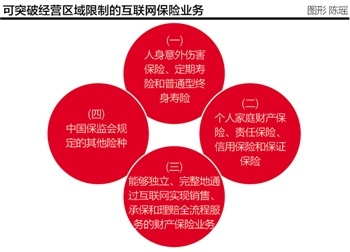

根據《暫行辦法》第七條,保險公司在具有相應內控管理能力且能滿足客戶服務需求的情況下,可將下列險種的互聯網保險業務經營區域擴展至未設立分公司的省、自治區、直轄市:人身意外傷害保險、定期壽險和普通型終身壽險;投保人或被保險人為個人的家庭財產保險、責任保險、信用保險和保證保險;能夠獨立、完整地通過互聯網實現銷售、承保和理賠全流程服務的財產保險業務;及中國保監會規定的其他險種。

“沒有放開的險種,保險公司仍然可以在自己的經營區域內銷售或與第三方機構合作,保險公司應該做好消費者說明和解釋工作,包括利益返還不確定性與服務覆蓋范圍有限等。”袁序成說。

從整個行業來看,70多家人身險公司是全國性牌照,相當一部分公司的分支機構已經覆蓋到地級市、縣域、鄉村;在供給方層面,保監會認為不存在消費者購買不到所需產品的情況。

該辦法施行三年,有些險種在放開過程中出現未預料風險,可隨時調整甚至收回。對于過渡依賴高收益或高限價產品的公司,監管部門將在近期陸續約談,要求按照該辦法進行規范和整改,關鍵在于程序上要有信息披露。

購買產品的操作規程要細化,讓消費者充分理解自己購買的產品性質,“預期收益8%的萬能險也許在網絡平臺上不到半小時就賣了10個億,購買過程不到10分鐘,這種快餐式消費不利于培養市場的保險意識,很難明晰其中風險和產品性質。”保監會相關負責人表示。

新規表明,互聯網保險產品的銷售頁面上嚴禁片面使用“預期收益率”等描述產品利益的宣傳語句,保險產品為分紅險、投連險、萬能險等新型產品的,須以不小于產品名稱字號的黑體字標注收益不確定性。

[責任編輯: 吳曉寒]